スポンサードリンク

先週に引き続き、消費税の改正について紹介します。

スポンサードリンク

目次

前回のおさらい

今回の改正により、取引の内外判定が大きく変わります。

対象となるのは、役務提供の一形態である、

「電気通信役務の提供」業務です。

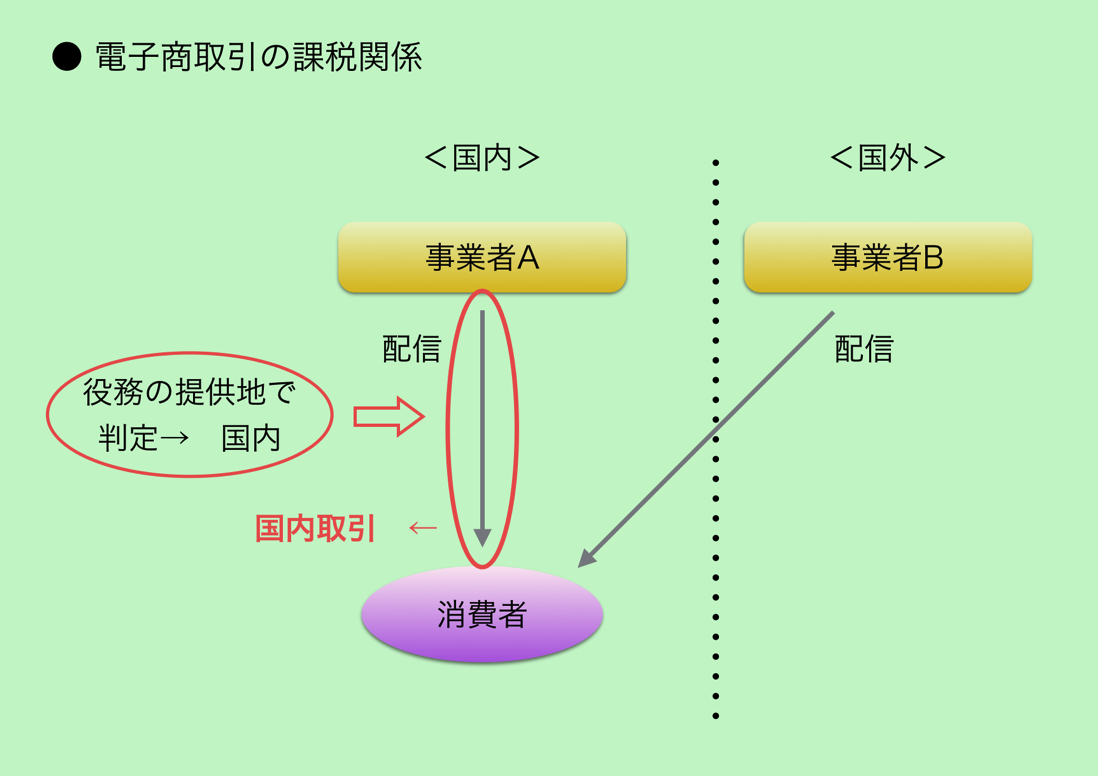

従来の取り扱い

“役務の提供”について、その取引を

国内取引とするか国外取引とするかは

役務の提供が行われた場所が国内か

どうかで判定しました。

(なので、国内事業者からの配信は国内取引)

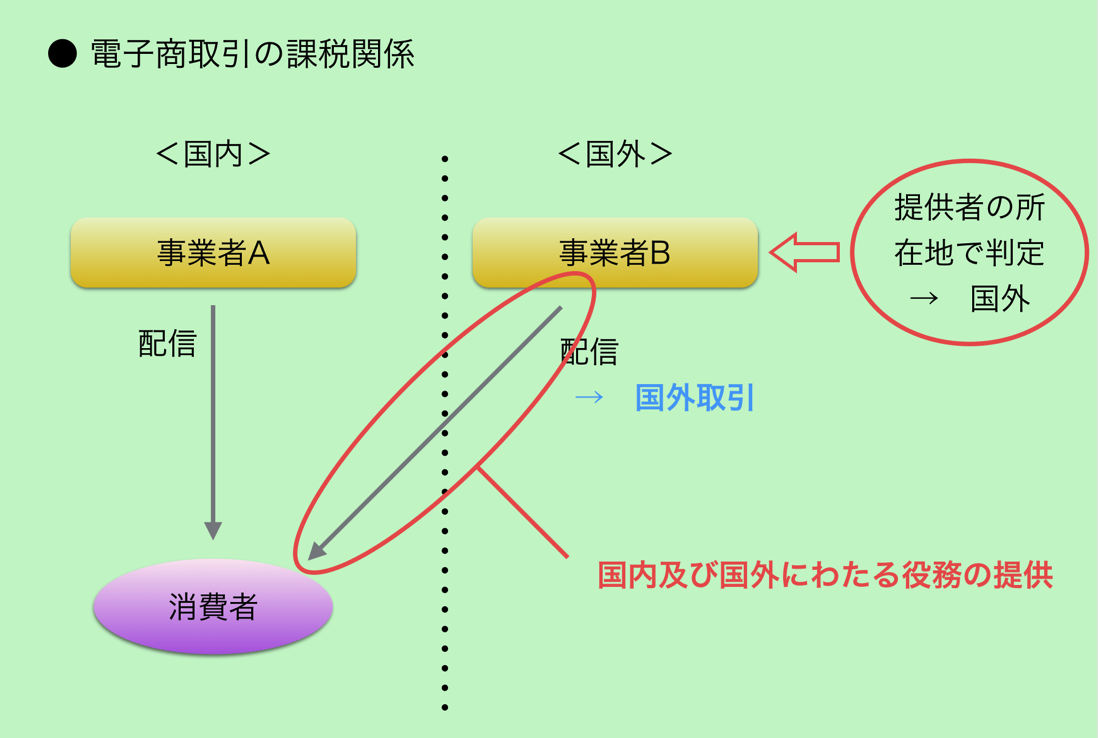

また、役務の提供が国内及び国外にわたって

行われる場合や、役務提供地が明らかでない取引に

ついては、役務の提供を行う者の役務の提供にかかる

事務所等の所在地により判定しました。

(なので、国外事業者からの配信は国外取引)

国外取引となった取引は、消費税の課税の対象から

外れるため、たとえ国内でその役務を消費したとしても

課税関係が生じないことになりました。

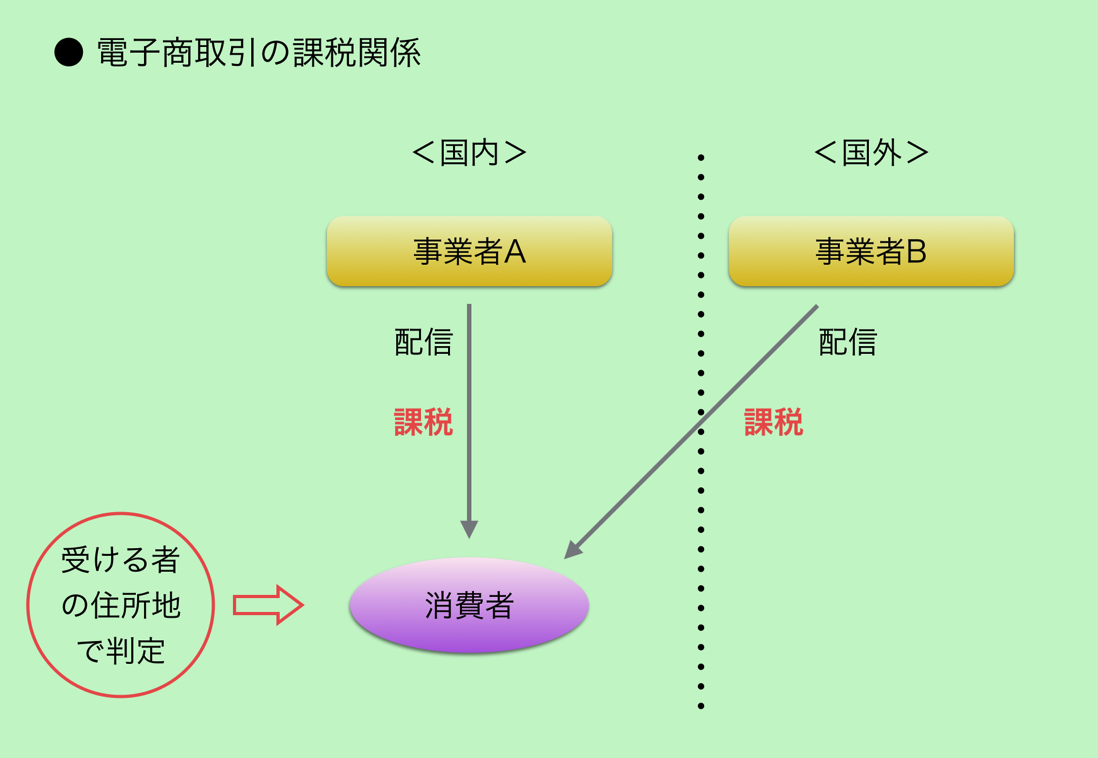

今回の改正

平成27年税制改正大綱によれば、

電子書籍・音楽・広告の配信等の電気通信回線を

介して行われる「電気通信役務の提供」について、

内外判定の基準を役務の提供地及び役務の提供に

係る事務所等の所在地から、“役務の提供を受ける

者の住所地等”に変更することになっています。

その結果、国外事業者が国内に向けて行う

「電気通信役務の提供」は国内取引に該当し、

課税の対象となります。

そして、国外事業者が国内に向けて行う

「電気通信役務の提供」は

「事業者向け電気通信役務の提供」と

「消費者向け電気通信役務の提供」とに区分され、

前者には国外事業者の納税義務を役務提供を受ける

事業者に転換する“リバースチャージ方式”を採用し、

後者には役務の提供を行う国外事業者が納税義務者と

なる“国外事業者申告納税方式”を採用します。

課税の流れ

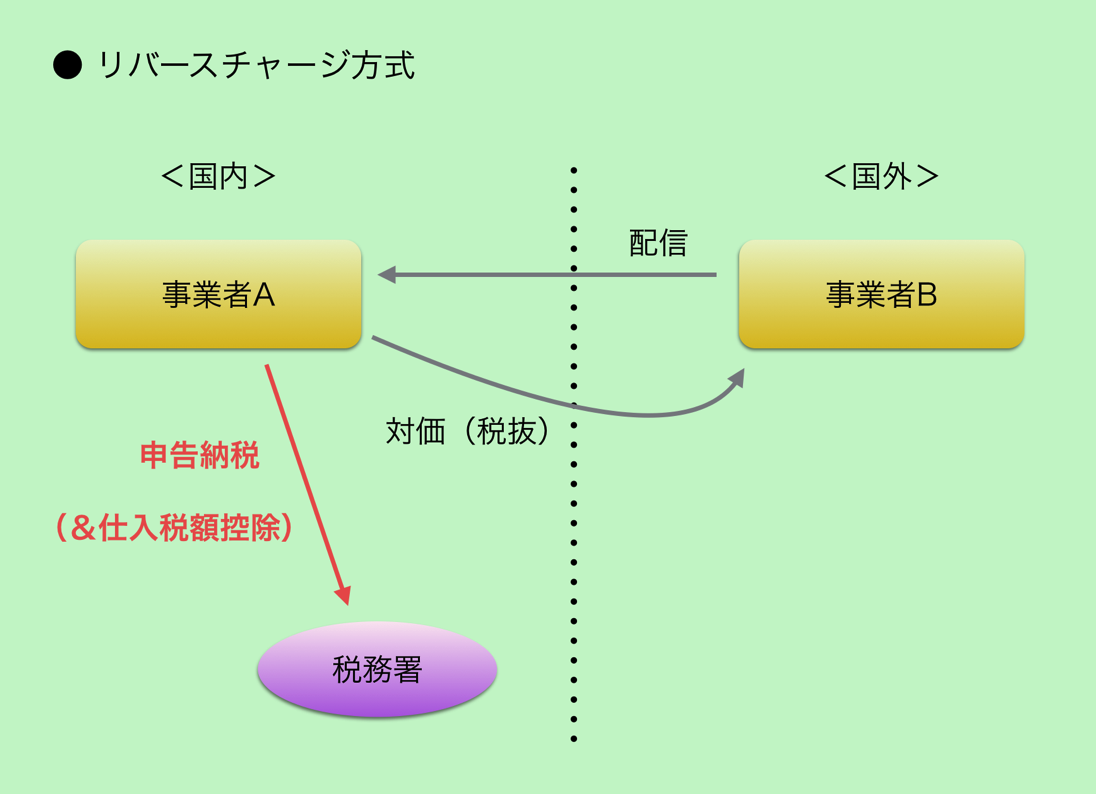

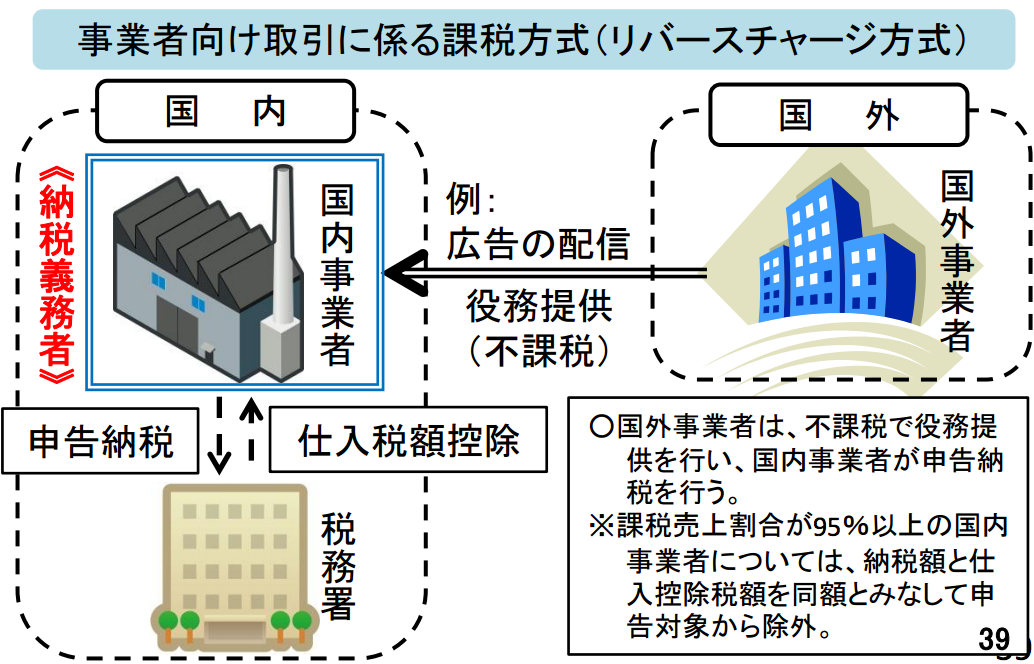

事業者向け電気通信役務の提供 〜BtoB取引

事業者向け電気通信役務の提供については

“リバースチャージ方式”を採ります。

“リバースチャージ方式”とは、次のような方式です。

リバース&チャージです。

つまり、本来納税を行うべき事業者Bに替わり、

役務の提供を受けた事業者Aが納税を行います。

具体的には、「事業者向け電気通信役務の提供」を行う国外事業者は

あらかじめ、その役務の提供を受ける事業者が総費税の納税義務者に

なる旨の表示をすることとされます。

したがって、電気通信役務の提供を受ける事業者は、

“リバースチャージ方式”によって、自己が納税義務者となることを

その表示によって確認することになります。

なお、事業者Aが免税事業者であった場合には、

Aは本件について、納税の義務はありません。

また、「事業者向け電気通信役務の提供」は、その役務の

提供を受ける者が事業者であることが明らかなものをいいます。

電子書籍や音楽配信のように、役務の提供を受ける者が

事業者であることが明らかでない取引については、

「事業者向け電気通信役務の提供」には該当せず、

“リバースチャージ方式”は適用されません。

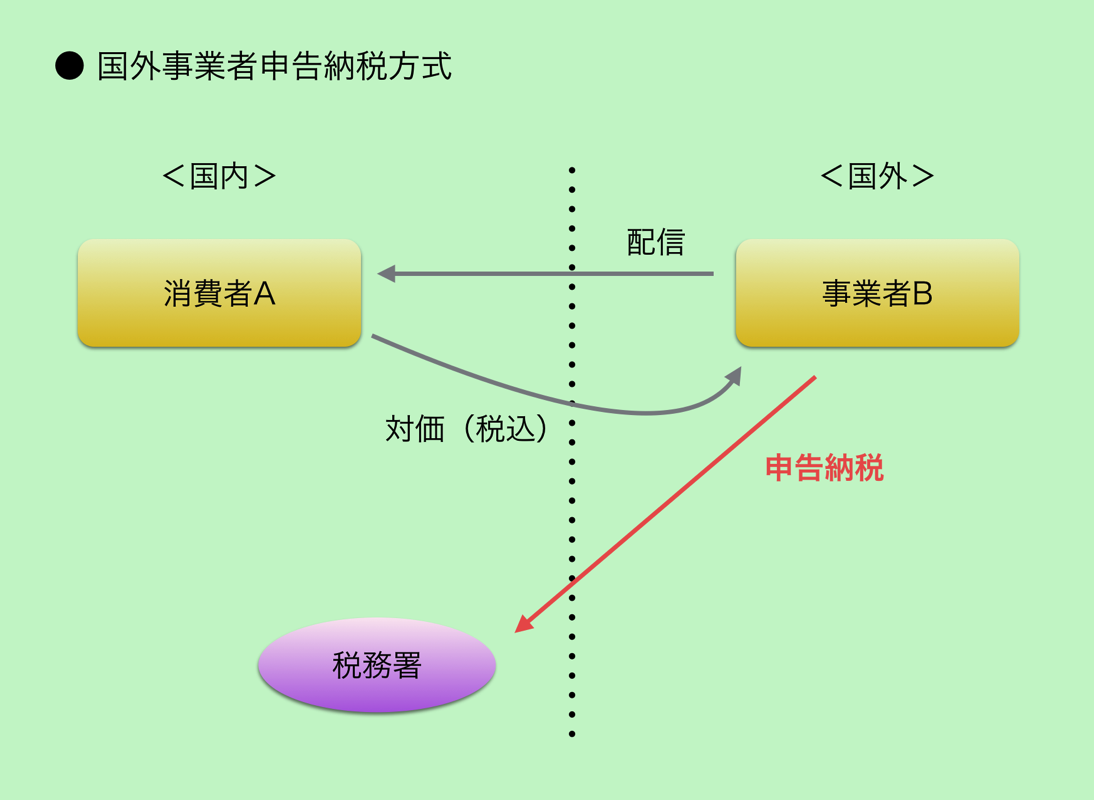

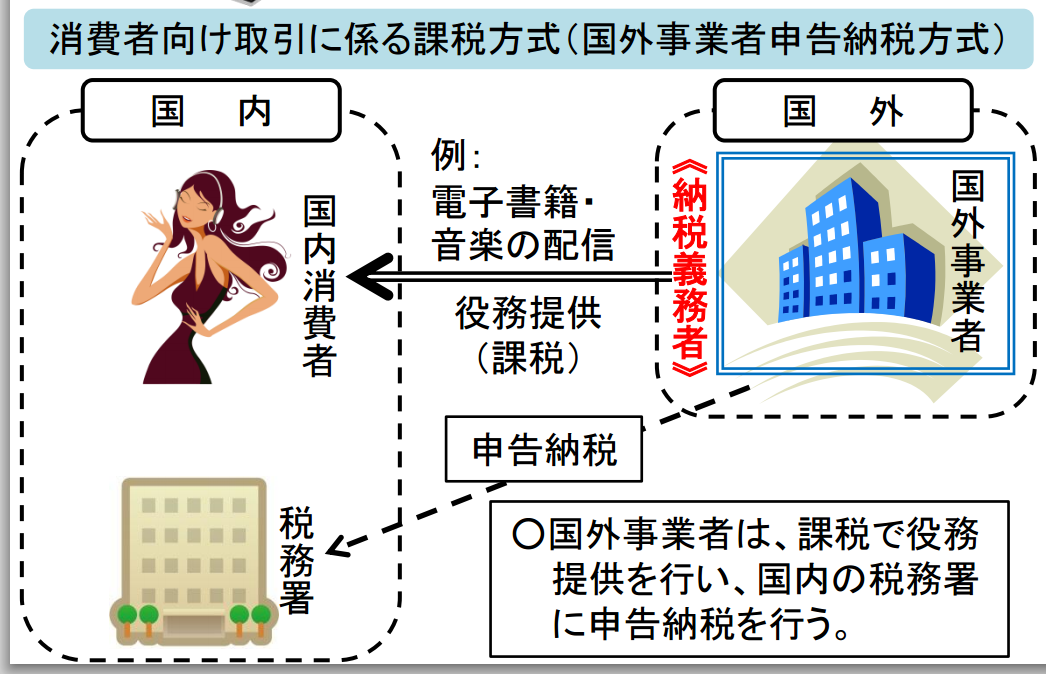

消費者向け電気通信役務の提供 〜BtoC取引

「消費者向け電気通信役務の提供」は、厳密に言うと

「事業者向け電気通信役務の提供」以外のもの、です。

その電気通信役務の提供が事業者向けであることが

明らかなもの以外については、こちらの方式を

採ることになります。

この方式では、事業者Bはあらかじめ、所轄税務署を経由して

国税庁長官に申請書を提出し、国税庁長官の登録を受けます。

この登録を受けた事業者のことを“登録国外事業者”といいます。

この登録を受けた国外事業者が納税義務者となり、

申告納税を行うこととなります。

その他の留意事項

仕入税額控除はどうなる?

提供を受けた側における仕入税額控除は

いったいどのようになるでしょうか。

「事業者向け電気通信役務の提供」においては

“リバースチャージ方式”が採用されます。

まず、課税仕入れのうち、事業として他の者から受けた

事業者向け電気通信役務の提供を“特定課税仕入れ”といいます。

提供を受けた事業者は、その提供サービスに関する申告納税を

行うとともに、その特定課税仕入れについて税額控除を行います。

ただし、課税売上割合が95%以上の場合には、当分の間、

その特定課税仕入れはなかったものとみなします。

具体的には、申告納税が不要となるとともに、

特定課税仕入れについての仕入税額控除は

適用できないことになります。

一方、「消費者向け電気通信役務の提供」においては、当分の間、

仕入税額控除の適用を認めないこととされています。

ただし、“登録国外事業者”から受けた「消費者向け電気通信役務の

提供」については、その事業者の登録番号等が記載された請求書等の

保存を要件として、仕入税額控除が認められます。

基準期間における課税売上高

特定課税仕入れについて、納税義務を負うこととなる国内事業者には、

納税義務の判定に用いる「基準期間における課税売上高」に

特定課税仕入れの支払対価の額が含まれるか否かという問題が生じます。

結論としては、含まれません。

輸出免税取引から国外取引へ

現行法によれば、非居住者に対する電気通信役務の提供のうち、

輸出照明がされたものは輸出免税の規定が適用されます。

つまり、免税売上となります。

取引事実を証明できない場合は、8%課税取引にせざるを得ません。

いずれであっても「課税売上高」に含まれることになります。

ところが、今回の改正により、非居住者に対する電気通信

役務の提供は国外取引に区分されることとなるため、

今後は「課税売上高」に含まれないことになります。

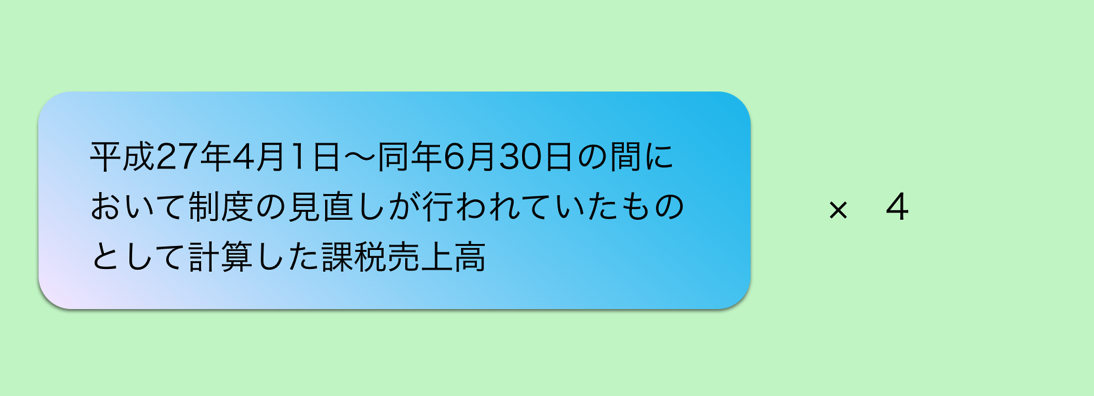

この取り扱いの変更に対して経過措置が設けられています。

基準期間の初日が平成27年10月1日前となる場合、

その基準期間の初日から今回の制度の見直しが

行われていたものとして「基準期間における課税売上高」を

計算することととされています。

ただし、「基準期間における課税売上高」の計算において

非居住者に対する電気通信役務の提供による課税売上高を

除外することが困難な事業者も存在する可能性があることから

次の算式による金額をその「基準期間における課税売上高」と

することが認められています。

では。

==============================

【編集後記】

猛烈に暑くなってきましたね。

スーツスタイルの日が激減します。

ご容赦ください。

【昨日の一日一新】

めんたいパーク

==============================

石田 修朗

最新記事 by 石田 修朗 (全て見る)

- 記念日に滝に行ってきた話 - 2020-09-01

- 【写真】2020年6月の活動報告 - 2020-07-05

- 【備忘録】2020年5月の姫路城写真活動報告 - 2020-06-01