スポンサードリンク

倉敷にあるUNIONというパン屋。オススメです。

スポンサードリンク

目次

売上が1,000万円を超えると考えたいこと

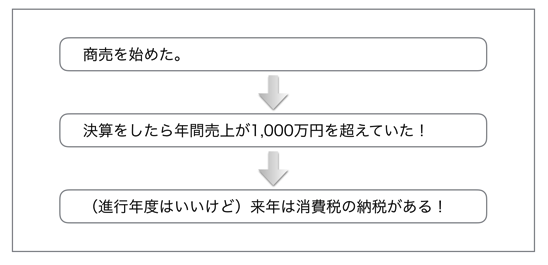

事業を始めて売上が1,000万円を超えると消費税が頭をよぎります。

消費税法では、

「事業者はお客さんから預かった消費税を国に納める義務がある」

「ただし、“小規模な事業者”は、納めなくていい」

と規定されています。

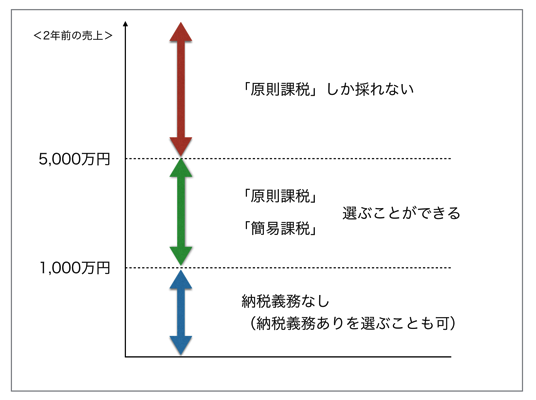

そして、“小規模な事業者”というのは“2年前の売上”で判定され、

1,000万円がそのボーダーラインです。

したがって、多くの事業者はまず、開業から2年間は

消費税を納める義務が免除されることとなります。

(開業から2年間は“2年前の売上”がゼロなので・・・)

前年の上半期での判定など、複雑な規定はありますが、

今回は割愛します。

さて、決算の結果、1年間の売上が

1,000万円を超えたとします。

すると、その進行中の年はいいですが、

次の年からはいよいよ消費税の納税が出てきます。

このときに考えるべきことが、“簡易課税の選択”です。

消費税の納税額計算には2つの方法がある

消費税の納付税額の計算においては、

「原則課税」と「簡易課税」という

2つの計算方法があります。

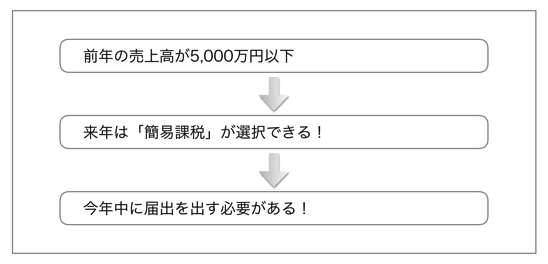

「簡易課税」は、基準期間(基本的に2年前)の売上高が

5,000万円以下の事業年度についてのみ選択できる、

中小事業者のための特例制度です。

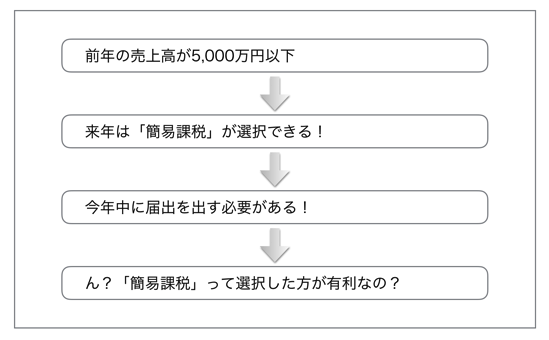

そして、この簡易課税を選択するかどうかは、原則として

その事業年度が始まるまでに決めておく必要があります。

前年中に届出をしないと、この方法が選択できないからです。

ここまでを整理すると、こうなります。

このときに気になるのが、わが社にとって“簡易課税”は

本当にメリットがあるのか、です。

少々ざっくりとした方法ではありますが、

判定方法を紹介します。

「原則課税」での消費税納付割合を把握しよう

まず、自社の消費税納付割合を探るために、

直近の決算書を用意します。

直近の決算データで原則課税を仮に行ってみる

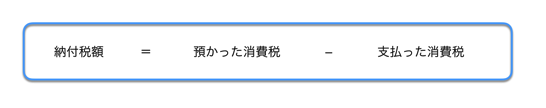

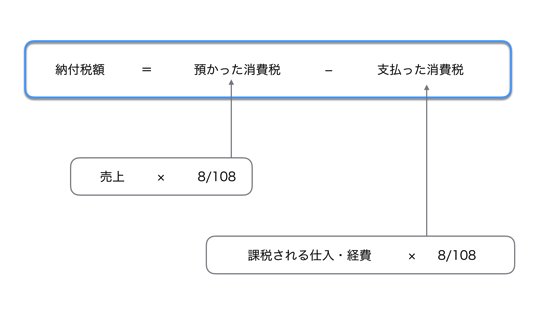

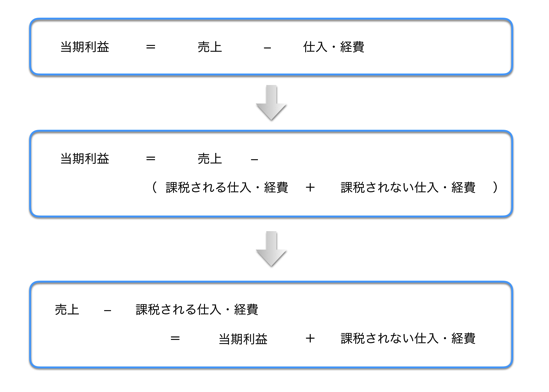

「原則課税」では、“預かった消費税”から“支払った消費税”を

マイナスすることで納付税額を算定します。

“預かった消費税”は、売上高から発生します。

売上高に108分の8を乗じた金額が“預かった消費税”です。

ここから“支払った消費税”を引きます。

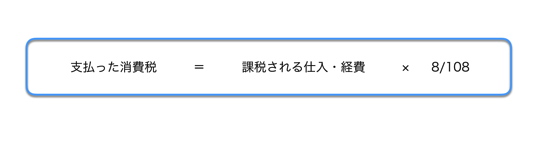

“支払った消費税”は、消費税が課される仕入れ・経費に

108分の8を乗じて計算します。

そして、両者の差額として納付税額が算定されますので、

まとめてしまうと、こんな感じです。

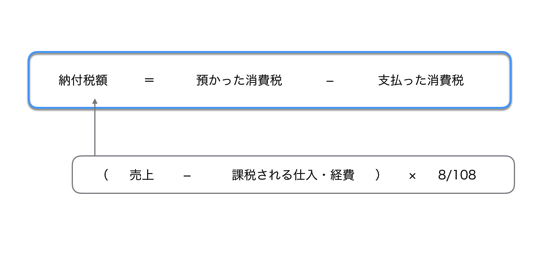

これをさらにまとめると、納付税額はこうなりますね。

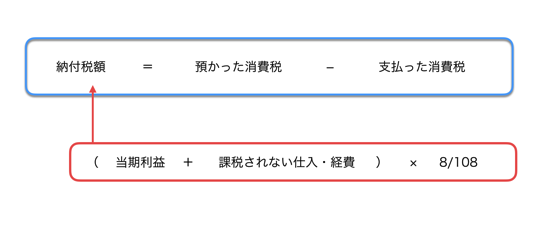

このときに、課税される仕入れ・経費を集計するのはたいへんです。

『課税されない仕入れ・経費』の方が少ないので、

こちらを集計して、この集計額を使って、

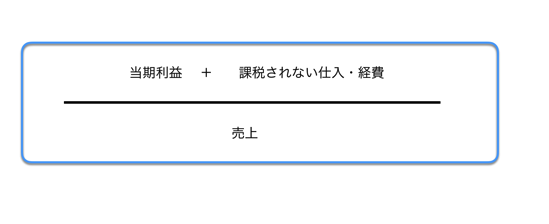

当期利益から逆算して納付税額を直接計算してしまいます。

こんな感じで算式を分解&まとめると、、、

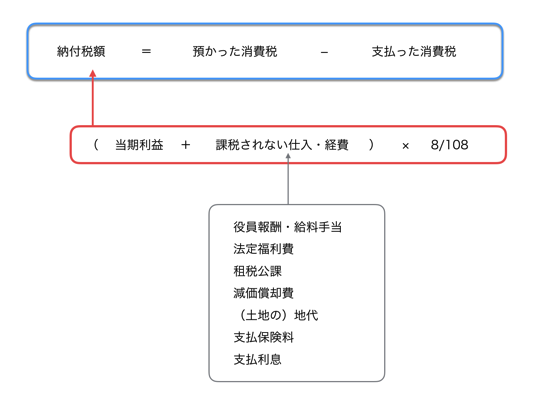

課税されない仕入れ・経費

『課税されない仕入れ・経費』の代表例は役員報酬・給料手当です。

他に、法定福利費、租税公課、減価償却費、(借りている土地の)地代、

支払保険料、支払利息があります。

本当はこれ以外にもあって、ケースバイケースになりますが、

ざっくりと判定するなら、これくらいをリストアップしましょう。

もう少し精度を上げるのであれば、在庫の増減や個々の経費の中身に

ついても追いかけていきます。

そして、当期利益にこれらの合計額を加算した金額に

108分の8を乗じることで納付税額がざっくりと計算できます。

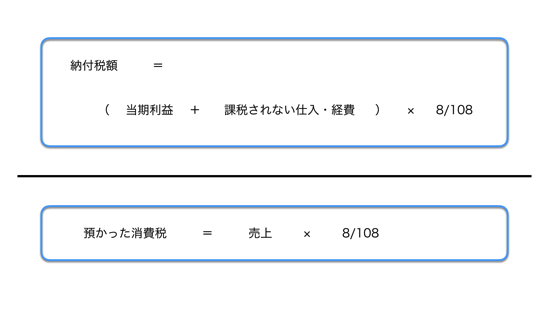

この概算納付税額と預かった消費税の割合を確認します。

これが、その事業者が「原則課税」で税額計算した場合の

預かり消費税に占める納付税額の割合です。

分母と分子、両方に108分の8が乗じられているので、

これは無視しても大丈夫ですね。

つまり、次の割合で大丈夫です。

これが直近決算データに基づく、「原則課税」の場合の

預かり消費税に対する消費税納付割合です。

「簡易課税」は業種ごとに割合が決められている

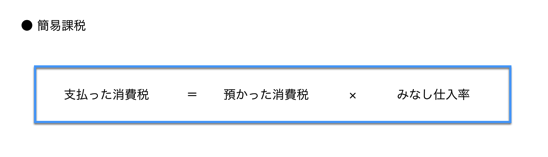

次に、簡易課税の納付税額の計算ですが、

簡易課税では、“預かった消費税”だけを使って

納付税額を算定します。

具体的にどうするかというと、

“支払った消費税”の計算を次のように行います。

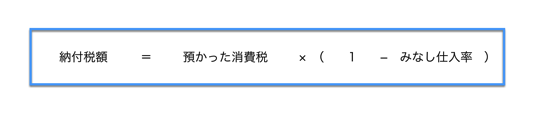

したがって、納付税額は次のようになります。

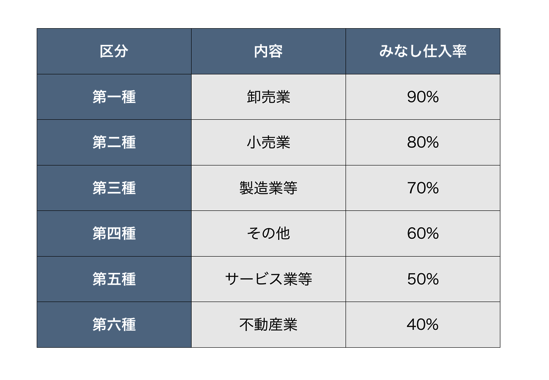

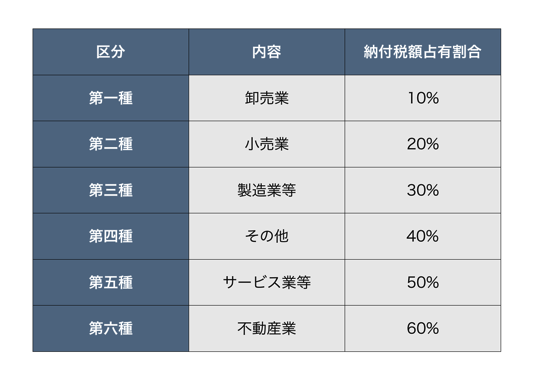

みなし仕入率は次のように決められています。

逆に考えると、“預かり消費税に占める納付税額の割合”は

次のようになります。

さきほどの「原則課税」における割合と上記表の割合を比較して、

「原則課税」が有利か「簡易課税」が有利かをジャッジします。

具体的に、飲食店で考えます。

飲食店は第四種の「その他」に該当します。

ということは、「簡易課税」を選択した場合には、

預かり消費税のうちの40%が納付税額となります。

「原則課税」だとした場合の割合が40%以上になるのであれば、

「簡易課税」を選択した方が有利です。

「原則課税」だとした場合の割合が40%以下になるのであれば、

「簡易課税」を選択しない方が賢明です。

「原則課税」と「簡易課税」の概算納付税額は、

このようにして比べることができます。

おわりに

「簡易課税」を選択すると、2年間のしばりがあったり、

還付申告ができなくなったりもします。

したがって、実際に選択を決定される際には、

税の専門家である税理士のアドバイスを

受けるようにしましょう。

==============================

【編集後記】

今日は姫路で研修受講なので終日地元に。

最近、スケジュールにおいて

けっこうなプレスを受けています。

これを粛々と業務ができるか、

勝負どころです。

【昨日の一日一新】

GASA

==============================

石田 修朗

最新記事 by 石田 修朗 (全て見る)

- 記念日に滝に行ってきた話 - 2020-09-01

- 【写真】2020年6月の活動報告 - 2020-07-05

- 【備忘録】2020年5月の姫路城写真活動報告 - 2020-06-01