スポンサードリンク

今日は「支払った消費税」の特例計算について。

スポンサードリンク

目次

中小事業者のための税額計算の特例

消費税を納める義務のある事業者が

消費税の納税額を計算する場合、

「仕入等で支払った消費税」を

控除した残額が納税額

という計算が原則です。

従来の単一税率であれば

それほどむずかしくありませんが、

売上等、仕入等の両方に

標準税率(10%)と

軽減税率(8%)が

混在することになると

その仕分け作業は

軽くない負担となります。

そこで、中小事業者においては

税率ごとの管理ができないなど

区分することが困難な事情があれば

簡便計算を使っていいという

ルールが設けられています。

(ただし期間限定で)

なにをもって困難とするか、

その困難の度合いを問わないことと

されているため、実務の上では

簡便計算を使って有利になるなら

これを使おうという有利選択が

可能となります。

また、ここでいう中小事業者とは

「基準期間の課税売上高が5,000万円以下」

かどうかで判断されます。

(資本金の額の多寡は関係ありません)

「基準期間」とは

個人事業者であれば2年前、

法人であれば原則2期前、

がそれに該当します。

困難な事情があるというのが

セルフジャッジでオッケーですので、

「2年前の課税売上高が5,000万円以下」の事業者であれば、

今回紹介する簡便計算が使えるということになります。

仕入税額計算の特例

概要

まず最初に、この特例計算は

卸売業・小売業を営む事業者に

限定されたルールです。

卸売業・小売業以外の業種については

仕入税額の特例はありません。

なぜか?

この規定が想定しているのは

こんな状況です。

②仕入については税率ごとに区分することが困難

③仕入れた商品をそのまま販売する卸売業や小売業なら

④売上高に占める割合と仕入高に占める割合はおおむね一致するであろう

③にあるように、売上と仕入が連動することが

今回の特例適用の前提にあるので

卸売業と小売業に限定されたものとなっています。

そして、この特例計算は売上について

税率の異なる区分ごとに管理できる

事業者において適用できます。

売上税額の特例計算で

小売等軽減仕入割合を

用いている場合には

この特例は適用できません。

(軽減売上割合の場合は適用可)

・卸売業・小売業に限定

・売上税額の特例で<仕入割合>を使っていたら適用不可

これらが留意すべき要件です。

この要件をクリアしていて

仕入等で支払った消費税を

税率ごとに区分して正しく

算定することが困難な場合、

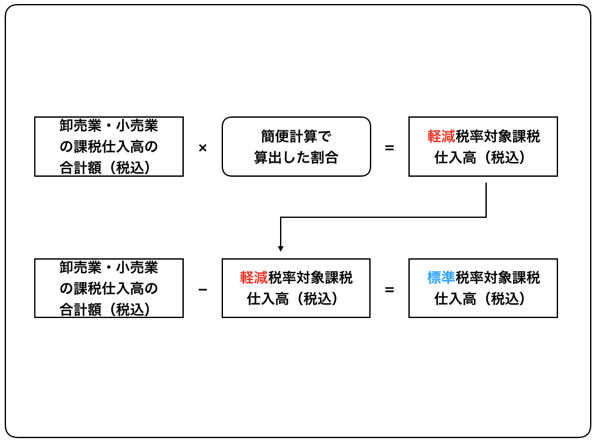

以下の簡便計算で

算出した割合を使って、

標準税率分の仕入と

軽減税率分の仕入を

按分計算します。

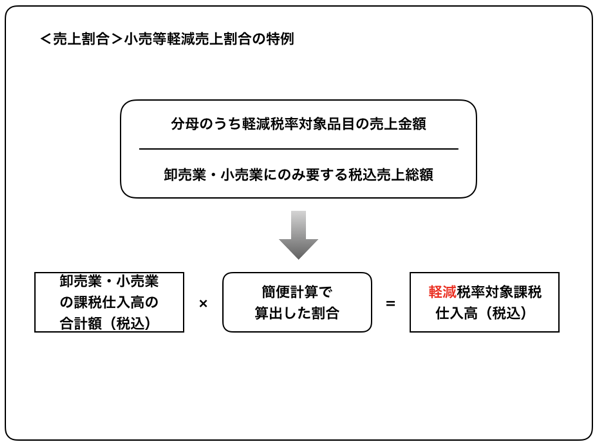

<売上割合>小売等軽減売上割合の特例、など

要件はこちら。

②簡易課税制度の適用を受けない事業者

③売上について、税率の異なるごとに区分経理できる事業者

売上金額の特例時には

仕入金額の割合を用いましたが

今回はその逆です。

売上金額の割合を用いて

仕入金額を按分しようという

方法です。

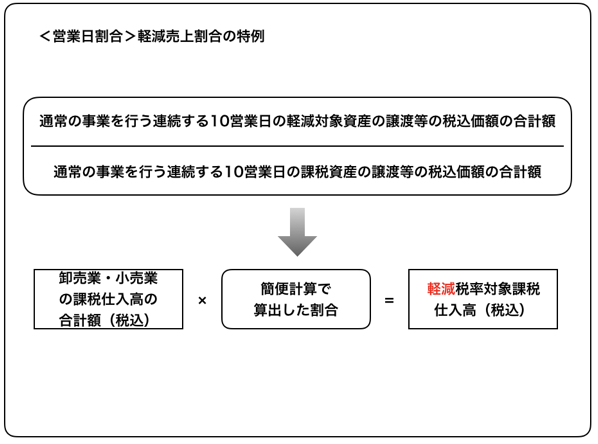

なお、売上税額の算定において

<営業日割合>を用いた場合には

仕入税額の特例においても

<営業日割合>を使うことができます。

(簡易課税制度もオッケー)

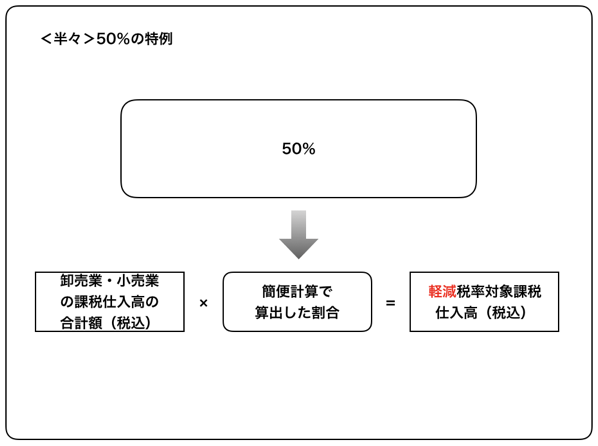

また、売上税額の算定において

<50%ルール>を用いた場合には

仕入税額の特例においても

<50%ルール>を使うことができます。

ただし、あくまでも卸売業・小売業にのみ

限定された特例だということに注意しましょう。

特例が使える期間

仕入税額に関する特例計算は

2020年(令和2年)9月30日の属する

課税期間の末日までの期間

にかぎり、適用が認められています。

「2019年10月1日」から

「2020年9月30日の属する課税期間の末日」まで

という表現ですので、決算期によって

適用期間が異なることとなります。

9月決算法人なら

2019年10月1日〜2020年9月30日

の1期間(12ヶ月)です。

3月決算法人なら

2019年4月1日〜2020年3月31日(簡便計算は10月1日以降)

2020年4月1日〜2021年3月31日

の2期間(18ヶ月)です。

8月決算法人が最長で

2019年9月1日〜2020年8月31日(簡便計算は10月1日以降)

2020年9月1日〜2021年8月31日

の2期間(23ヶ月)です。

簡易課税制度の届出の特例

また、簡易課税制度選択についても

従来は前課税期間の末日までに届出が必要でしたが、

軽減税率導入において当初は管理を試みたものの

結果的にできなかった場合の救済を意図してでしょうか、

届出期限にも特例が設けられています。

「2019年10月1日から2020年9月30日までの期間」に

1日でも重なる課税期間については

その末日までに届出を行えばその課税期間から

簡易課税の適用を受けることができます。

最後に

関連記事として、

売上税額の特例を取り上げた記事を

紹介しておきます。

*************************************************************

【編集後記】

昨夜、長男がぶじ竹馬の

「乗り始め」に成功しました。

一度成功したらうれしかったのか

何度も何度も繰り返していました。

さて、今夜もできるのでしょうか。。。

【昨日の一日一新】

TOEI LIGHT カラー竹馬125

*************************************************************

❐石田修朗税理士事務所HP

*************************************************************

石田 修朗

最新記事 by 石田 修朗 (全て見る)

- 記念日に滝に行ってきた話 - 2020-09-01

- 【写真】2020年6月の活動報告 - 2020-07-05

- 【備忘録】2020年5月の姫路城写真活動報告 - 2020-06-01