スポンサードリンク

配偶者控除制度について、まずは制度の整理からはじめていきます。

スポンサードリンク

目次

配偶者控除制度

昨今、廃止や見直しが議論されている配偶者控除制度について

整理していきたいと思います。

配偶者控除制度には、「配偶者控除」と

「配偶者特別控除」があります。

「配偶者控除」

「配偶者控除」とは、納税者に控除対象配偶者がいる場合に、

38万円の所得控除が受けられる制度です。

適用を受けるためには、配偶者が12月31日現在で

下の要件をクリアしている必要があります。

(1)民法上の配偶者であること

→ 内縁関係はダメ

(2)納税者と生計を一にしていること

→ 同じ収入を基に生活

(3)合計所得金額が38万円以下であること

→ 給与のみなら収入ベースで103万円以下

(4)個人事業主の事業専従者として給与を受け取っていないこと

これらの要件をクリアしている場合に、納税者の所得から

38万円を引いて、納税者の所得税を計算することができます。

「配偶者特別控除」

「配偶者特別控除」とは、配偶者の合計所得金額が38万円超

76万円未満の場合に、その所得金額に応じて計算した額について、

所得控除を受けることができます。

適用を受けるための配偶者の要件はこちら。

(1)民法上の配偶者であること

→ 内縁関係はダメ

(2)納税者と生計を一にしていること

→ 同じ収入を基に生活

(3)個人事業主の事業専従者として給与を受け取っていないこと

(4)他の人の扶養親族等になっていないこと

(5)合計所得金額が38万円超76万円未満であること

→ 給与のみなら、103万円超141万円未満

そして、納税者自身の合計所得金額が1,000万円以下であることも

要件になっています。

“所得”とは

これらは、双方とも“所得控除”であって、“税額控除”ではありません。

所得税は所得に税率を乗じて税額が決定するので、

38万円に所得税率を乗じた額だけ、税金が少なくなります。

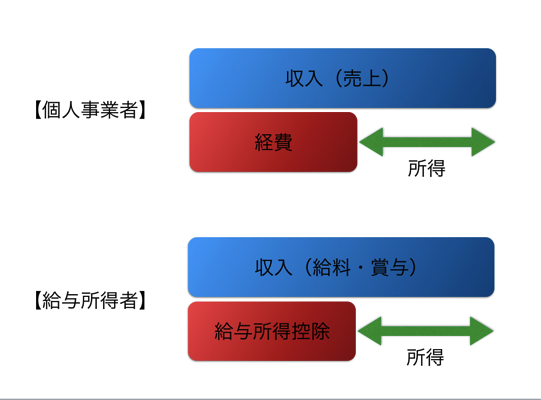

“所得”というのは課税の対象(原資)となる金額のことで、

自営されている人であれば売上から経費を引いた金額が“所得”です。

給与収入を受ける人は、給与を得るためにかかるであろう

一定の概算経費控除として、給与所得控除という仕組みがあります。

その給与所得控除額を給与収入総額から引いた額が“所得”です。

給与収入総額が課税原資となるわけではありません。

給与所得控除額はもらっている給与の額に応じて変動します。

(給与が多い人ほど多くなりますが、上限が設けられています)

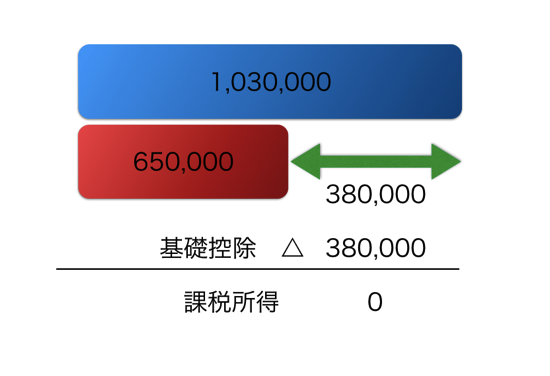

年間の給与収入総額が162万5千円までの場合、

給与所得控除額は一律で65万円となっています。

つまり、給与収入総額が103万円の人は、そこから

給与所得控除額65万円を引いた38万円が所得となります。

そして、各人にはそれぞれ基礎控除という

38万円の所得控除が認められるため、

給与収入総額が103万円の人には所得税はかかりません。

つまり給与収入103万円以下であれば、所得税はゼロです。

103万円の壁

よく「103万円の壁」という言葉を目にします。

「パートの人が103万円を超えないように12月に

労働調整する」といったこともよく行われますね。

103万円を超えて働くと、どういったデメリットがあるでしょうか?

ここからは、納税者を「ご主人」、配偶者を「奥さん」として

記事を進めていきます。

まず、奥さんが103万円を超えて働くということは

奥さんの合計所得金額が38万円を超えるため、

ご主人が「配偶者控除」を受けられません。

ただし、これについては「配偶者特別控除」があります。

たとえば、奥さんの113万円の収入になった場合、

ご主人の所得から31万円の控除ができます。

①奥さんの収入が10万円増える。

→ 10万円のキャッシュイン

②これにより奥さんの税負担が出る(可能性が出てくる)。

→ 生命保険等の加入がなければ、5千円の税負担(キャッシュアウト)

③ご主人の所得控除が7万円減る。

→ (税率20%なら)所得税として14,000円のキャッシュアウト

このほかに住民税への影響もありますが、

103万円を超えて働いた方が手取りは多くなります。

103万円までに抑えると、むしろ夫婦での総手取りは

減ってしまいます。納税額を抑えようとして、

手取額が減ってしまっては本末転倒です。

ただし、ご主人の会社で“家族手当”が支給されていて、

その要件に「奥さんの所得が38万円以下であること」と

なっている場合には収入の減少となることもあり得ます。

また、保育料などで一気に負担が増えることも考えられます。

したがって、一概には言えませんが、

“家族手当”や保育料と無縁の夫婦であれば、

103万円でとどめる対策をすることで、

実は手取りを減らすことになります。

ただし、130万円を超えると、社会保険の扶養問題が出てきます。

ここはよく注意する必要があります。

制度の趣旨(根拠)には賛否両論

なぜ、配偶者控除制度があるのでしょうか。

まずは制度の趣旨について検討します。

夫が働きに出て妻が家庭を守るということは

収入のない妻を夫が扶養するのだから、その分だけ

所得控除を認めようというのが制度の趣旨です。

はたしてこの考え方は正しいのでしょうか?

炊事、洗濯、掃除、子育てなど、

家庭の仕事は本当に大変です。

空いている時間にやれることばかりではありません。

もし、仕事と家庭を両立しようと思ったら、

必ず仕事に一定の制限が出てしまいます。

妻が専業主婦をすることで夫は100%仕事に集中でき、

その分だけ夫の稼ぎが増える、とは考えられませんか?

であれば、専業主婦の存在は夫にとっての負担ではなく、

収入面でプラスに作用すると考えることもできます。

であれば、配偶者控除という仕組みは

まったく意味をもちません。

私は後者の意見におおむね賛同しますが、

おそらくこの議論は堂々巡りになります。

夫婦の形は各々の家庭によって異なることは明らかです。

これをひとくくりにして議論することには無理があります。

ですので、制度の趣旨から配偶者控除制度の

存続・廃止を検討することは難しいでしょう。

であれば、他の側面から検討する必要があります。

それはまた次の記事にしたいと思います。

ではでは。

==============================

【編集後記】

先週土曜日、平日同様4時30分に起床すると、

阪神淡路大震災から20年の節目ということで

多くの特別番組がTVにて行われていました。

今後も、大災害を防ぐことは難しいでしょう。

減災の精神で、技術・意識を高めていくことが

必要ではないか、と思います。

【一日一新】

事務所ドリップコーヒー「グアテマラ」

==============================

石田 修朗

最新記事 by 石田 修朗 (全て見る)

- 記念日に滝に行ってきた話 - 2020-09-01

- 【写真】2020年6月の活動報告 - 2020-07-05

- 【備忘録】2020年5月の姫路城写真活動報告 - 2020-06-01