スポンサードリンク

税理士受験シリーズ。今週は消費税の輸出免税についてです。

スポンサードリンク

目次

理論・計算ともに定番の問題

消費税の輸出免税がらみで出題される論点として

定番の取引があります。

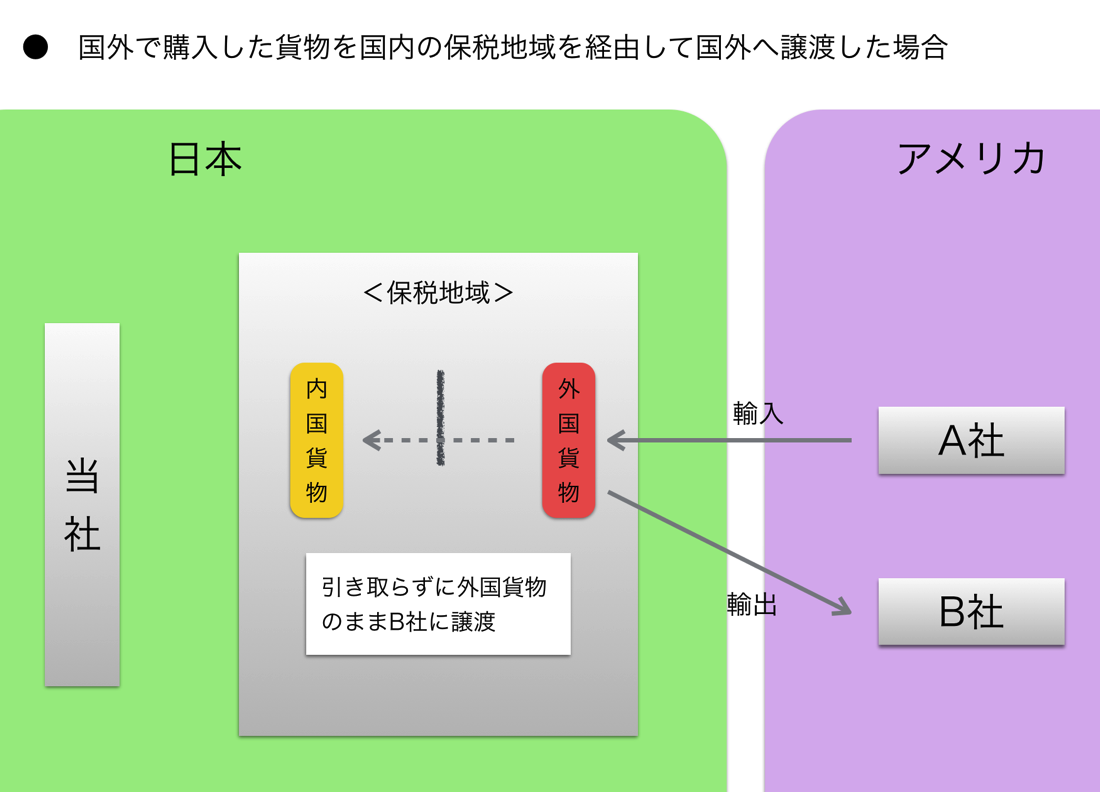

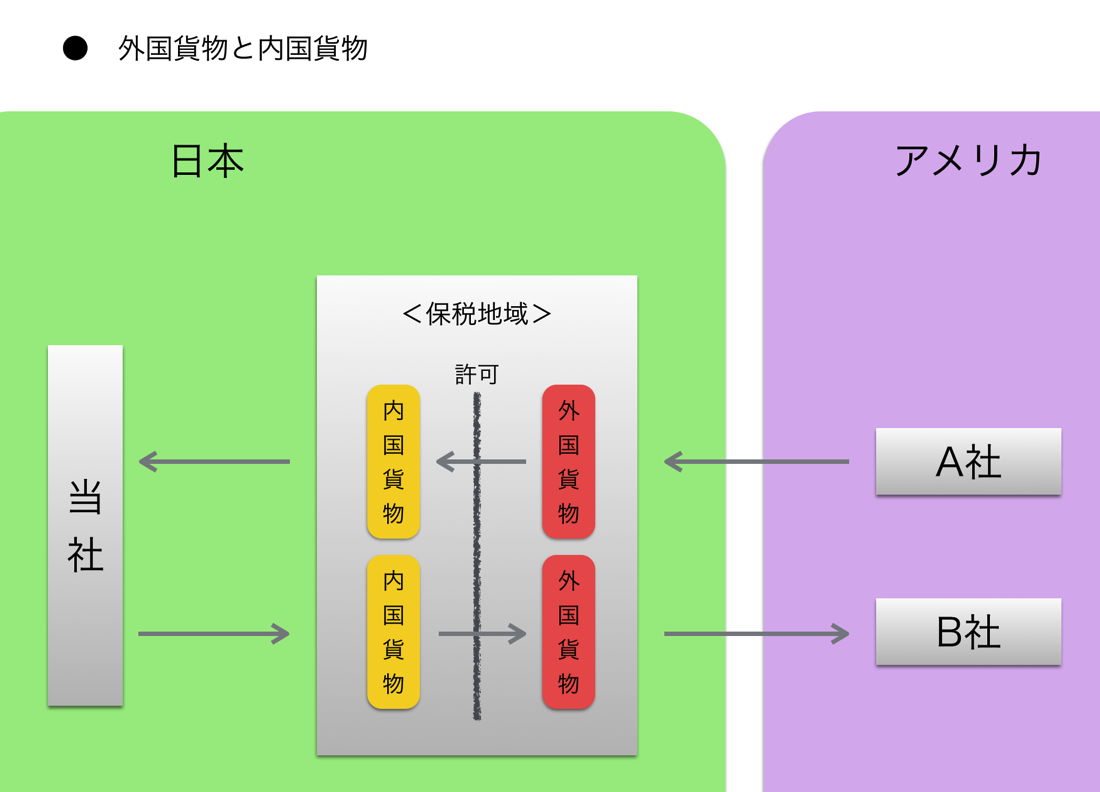

①陸揚げした貨物の外国法人への譲渡

国外のA社から購入した貨物を日本に輸送、

そして保税地域に陸揚げ。

その後、当社が輸入手続きをする前に

外国法人B社に譲渡。

図にすると、こんな感じです。

このときのB社への資産の譲渡は免税取引となります。

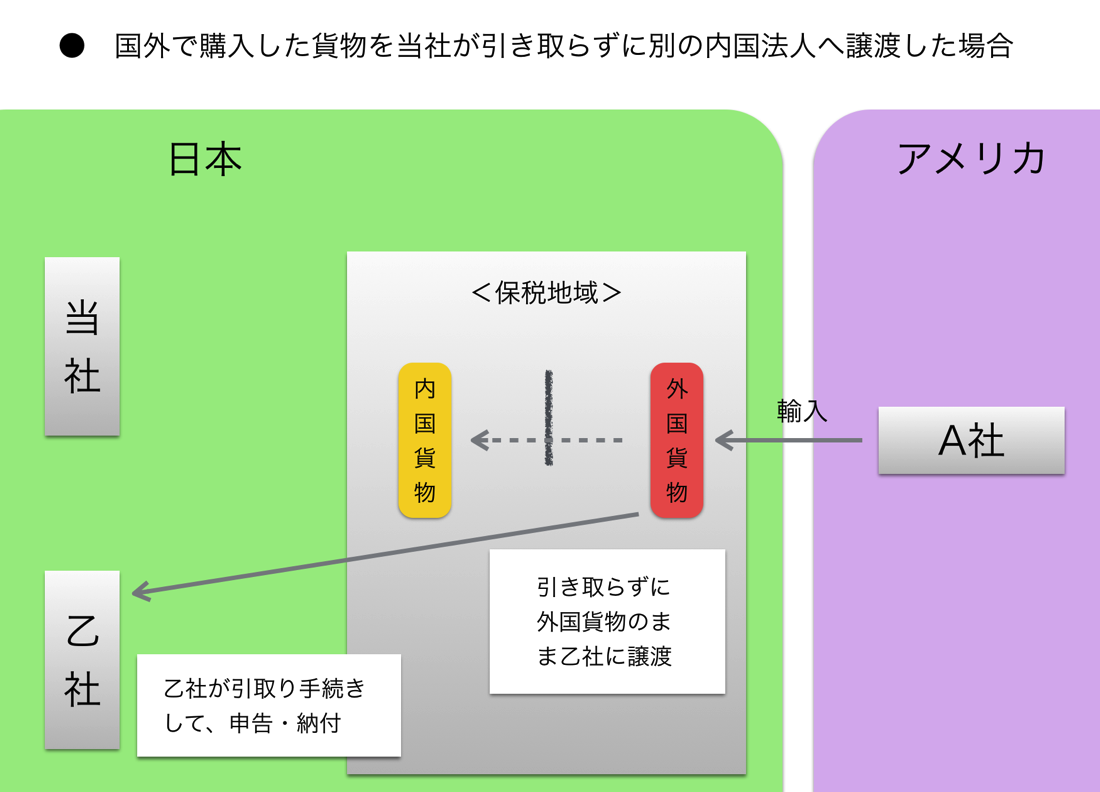

②陸揚げした貨物の内国法人への譲渡

国外のA社から購入した貨物を日本に輸送、

そして保税地域に陸揚げ。

その後、当社が輸入手続きをする前に

内国法人乙社に譲渡。

図にすると、こんな感じです。

このときの乙社への資産の譲渡も免税取引となります。

では、これらの取引が免税取引となる根拠を見ていきましょう。

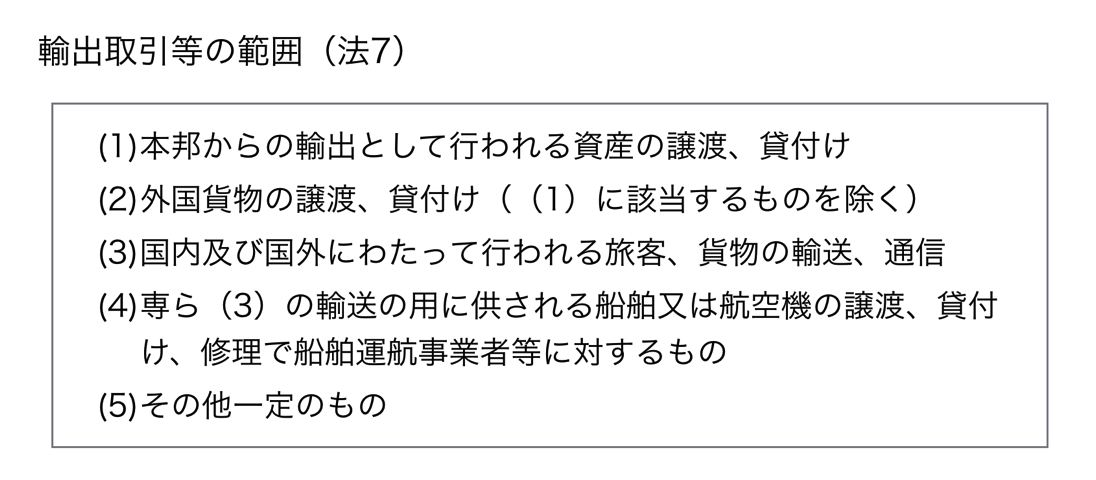

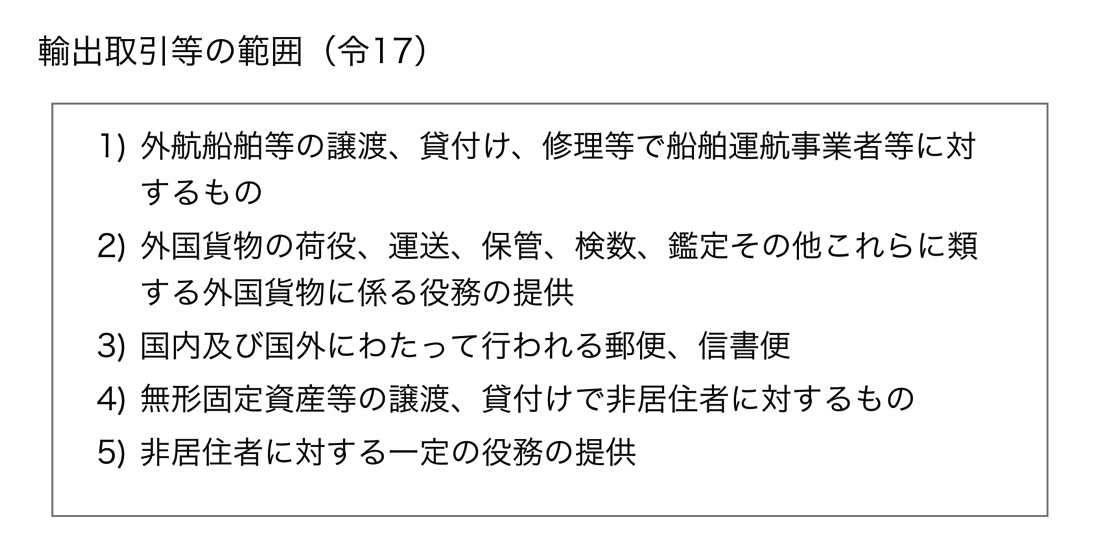

輸出免税取引の範囲

まず、輸出免税となる取引の範囲について確認します。

消費税法第7条

消費税法施行令第17条

この他にも輸出物品販売場における輸出免税や

租税特別措置法における免税などがありますが、

ここでは割愛します。

外国貨物とは?

消費税法の世界では、外国貨物という言葉には

特定の意味があります。

それはどういう意味かといいますと、

①国外から国内に到着した貨物で、輸入が許可される前のもの

②国内から輸出する貨物で、輸出の許可を受けたもの

これらの貨物のことを外国貨物といいます。

どの法令を根拠に免税となるのか

①の事例

この事例では、国外のA社から購入した貨物を

いったん日本国内の保税地域に陸揚げしましたね。

そして、それを外国法人のB社に譲渡します。

これは、消費税法7条(1)に規定する“本邦からの輸出として

行われる資産の譲渡、貸付け”にあたります。

一方で、引き取らずに譲渡したということは、

その貨物は外国貨物の状態で譲渡されたことになります。

ということは、7条(2)に規定する“外国貨物の譲渡、貸付け”に

該当するということも考えられます。

しかし、ここで注意しないといけないのは、(2)のカッコ書きです。

“(1)に該当するものを除く”とあります。

ということは、①の事例は(1)に該当する以上、

(2)の規定の適用はないということになります。

したがって、①が免税取引となる根拠は

“本邦からの輸出として行われる資産の譲渡、貸付け”となります。

②の事例

この事例では、国外のA社から購入した貨物を

いったん国内の保税地域に陸揚げします。

そして、それを引き取らずに内国法人乙社に譲渡しました。

国内にある保税地域から国内の乙社に譲渡ですから、

“(1)本邦からの輸出〜〜”には該当しません。

“(2)外国貨物の譲渡、貸付け”に該当します。

つまり、②が免税取引となる根拠は、

“外国貨物の譲渡、貸付け”となります。

まとめ

計算問題では、どちらが根拠なのかを聞かれることはありません。

免税取引、と判定できれば問題ないです。

しかし、理論問題では、取引の判定だけでなく、

その根拠となった法令についても説明が求められます。

そして、根拠法令に大きな配点があることが予想されるので、

免税取引とされる根拠がどこにあるのか、をしっかりと

判断できるようになっていきましょう。

==============================

【編集後記】

昨夜は講義の後、帰宅してラグビー観戦。

結果的に大差になりましたが、途中まで

しびれる試合でした。

敗北したこととスコットランドのキッカーが

岡田准一似のイケメンだったことは事実です。

【昨日の一日一新】

にしむら珈琲 サラダセット

==============================

石田 修朗

最新記事 by 石田 修朗 (全て見る)

- 記念日に滝に行ってきた話 - 2020-09-01

- 【写真】2020年6月の活動報告 - 2020-07-05

- 【備忘録】2020年5月の姫路城写真活動報告 - 2020-06-01