スポンサードリンク

グループ内取引の金額設定において気をつけたいこと。

スポンサードリンク

目次

家賃には課税と非課税がある

建物(部屋)を貸して賃料を受け取る場合、

消費税の世界では取扱いが2つに分かれます。

住宅の貸付、は非課税売上です。

消費税を上乗せしてはいけないので

借り手から受け取る賃料には

消費税は含まれていません。

店舗や事務所、倉庫として

建物を貸して賃料を受け取る行為は

消費税では課税売上です。

消費税を上乗せして預かり、

その預かった消費税は後日

税務署に申告をして

納めることになります。

ポイントは貸し付ける建物(部屋)の

使用目的が居住用かそうでないか、

ここにあります。

まずはこの部分をおさえましょう。

不動産オーナーで課税事業者になるのは

課税事業者と免税事業者

消費税の課税事業者とは、

『消費税の申告納税が必要となる事業者』

のことです。

免税事業者とは、

消費税の申告納税が

不要の事業者です。

商売をしていると、お客さんから消費税を預かって

逆に仕入先や経費支払時には消費税を支払います。

事業者は本来であればその差額を

税務署に納める申告が必要なのですが

小規模零細事業者については

その納税義務が免除されます。

それが『免税事業者制度』で、

判定ラインは売上高です。

課税事業者になる条件

細かく挙げればいろいろありますが、

基本的には2年前の課税売上が

1,000万円を超えていれば

課税事業者、となります。

そう、課税売上なんです。

住宅の貸付は非課税売上ですので

住宅家賃としての売上は

この判定時にはカウント不要です。

つまり、家賃収入が1,000万円を超えていても

その家賃に住宅の貸付から発生しているものが

あるならば、その部分はのぞいて判定します。

ですので、居住用賃貸マンションやアパートを

貸し付けているオーナー(収入はそれのみ)は、

物件の売却などがないかぎり、基本的には

『課税事業者』にはなりません。

ということで、

消費税をケアしないといけないのは

オフィスビルや倉庫を貸している

オーナーさんということになります。

住宅以外の貸付での2年前の売上が

1,000万円を超えていたら課税事業者。

1,000万円以下であれば免税事業者。

となります。

このときの1,000万円という数字ですが

カウントする年が課税事業者なら税抜金額で、

カウントする年が免税事業者なら税込金額で、

ジャッジするルールです。

免税事業者でありつづけるための留意点

家賃設定の上限を意識したいです。

貸しビルのテナントから毎月80万円(税別)の

事務所家賃を受け取るだけの不動産業を

営んでいるとします。

この場合、免税事業者時代は

864,000円×12ヶ月で

年間10,368,000円となります。

これによってその2年後は

課税事業者となります。

課税事業者になると、

次は税抜800,000円×12ヶ月で

年間9,600,000円となります。

これによってその2年後は

免税事業者となります。

そう、税込家賃としての受取額は一定ですが、

2年ごとに「課税事業者」と「免税事業者」が

行き来することになります。

家賃設定には気をつけたいところです。

税込830,000円で設定すれば

ずっと免税事業者でいられます。

年間9,960,000円です。

他に課税収入がなければ・・・。

注意しないといけないのが

テナントの入居時に受け取る保証金や敷金、

あと退去時に受け取る原状回復費用の取扱い。

契約で返還予定とされている保証金は

単なる預り金で売上ではありませんが、

もらいきりの敷引や原状回復費用は

オーナーの課税売上として加算されます。

その結果、免税事業者のはずが

課税事業者になっていることも

考えられます。

注意しましょう。

どんな場面で有効か

で、ここまで読んでいただいた方の中には

「いや、家賃って相場感があるし

こっち都合で金額を決めても

借り手が見つからなかったら

一番あかんやん」と思われた方も

いらっしゃることでしょう。

そのとおり、通常の不動産オーナーは

こんなことは気にせずにキャッシュフローを

安定させることに意識を向けるべきで

そのためには少しでも高い賃料を得るべきだし

空室期間をできるだけなくすべきです。

この話を意識したいのはグループ内での

家賃設定のシーンです。

グループで不動産賃貸借を行う場合に、

相場感として月額70万円〜90万円くらいが

妥当だったとします。

そのときに、安易に最高額に設定するよりも

少し下げて不動産所有会社を免税事業者で

あり続けさせることでグループ全体での

納税額を抑えることも可能になります。

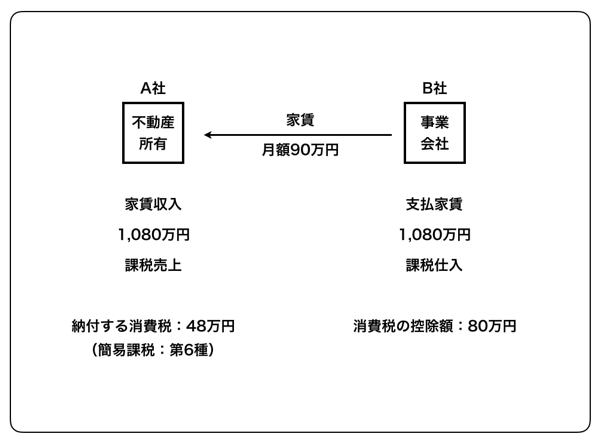

具体的に、月額90万円で計算してみると

最初の2年間は免税事業者で

受け取った側の納税額は0円。

支払った側での消費税減額は80万円。

プラス80万円です。

3年目になると、受け取った側で

納税が発生します。

簡易課税(6種)を使ったとして

納付税額は48万円。

支払った側での消費税減額は80万円。

プラス32万円です。

80万円が2回、32万円が2回、

4年で計224万円のプラスとなります。

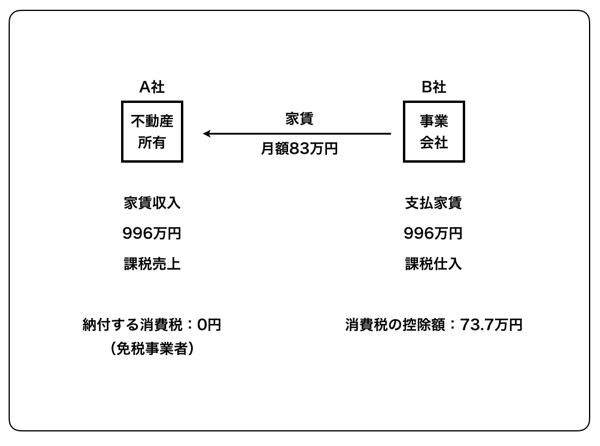

一方、月額83万円で計算してみると

受け取った側はずーっと免税事業者です。

4年間、1円も消費税を納付しません。

支払った側での消費税減額は73.7万円。

毎年73.7万円のプラスが生まれます。

4年で計294.8万円です。

月額90万円として設定した場合と比べると

4年で70.8万円手元に資金が残ります。

これは家賃に限った話ではなく、

グループ内での業務委託契約の際の

金額設定でも意識したいことです。

もちろん、合理的な算定根拠もなく

勝手に数字だけ決めるのは論外ですが、

業務内容に比して不相当でない範囲で

金額設定をする際に安易に決めてしまって

余計な消費税支出を生まないように

注意したいところです。

*************************************************************

【編集後記】

今日は確定申告一人打ち上げとして

近くの里山に朝から登ってきました。

【昨日の一日一新】

Amazonギフトカードをメールで贈る

*************************************************************

❐石田修朗税理士事務所HP

*************************************************************

石田 修朗

最新記事 by 石田 修朗 (全て見る)

- 記念日に滝に行ってきた話 - 2020-09-01

- 【写真】2020年6月の活動報告 - 2020-07-05

- 【備忘録】2020年5月の姫路城写真活動報告 - 2020-06-01