スポンサードリンク

消費税、文書回答事例より。

スポンサードリンク

目次

相続があった場合の納税義務

消費税という法律の世界では、

基準期間(2年前)の課税売上高が

1,000万円以下の事業者については

消費税を納める義務が免除されます。

ただし、相続により被相続人の事業を承継して

課税売上高が1,000万円を超える相続人について

相続人の基準期間(2年前)の売上高のみで

納税義務の判定を行うことは課税の公平を

図るうえで不合理であることから

「相続があった場合の納税義務の免除の特例」

という制度を設けています。

たとえ、自分の2年前の売上が少なかったとしても

相続で承継した事業の2年前の売上が大きかったなら

納税義務は免除しませんよ

というルールです。

細かい話をすれば、

相続人(事業を承継した人)の

2年前の売上が1,000万円以下である場合に

<相続があった年>

相続があった日の翌日からその年の12月31日までの

活動について納税義務あり

(相続があった日までは納税義務無し)

<相続年の翌年・翌々年>

被相続人の2年前の売上の合計額が

1,000万円を超えていたら

その年の活動について納税義務あり

となります。

事業場を分割して承継した場合

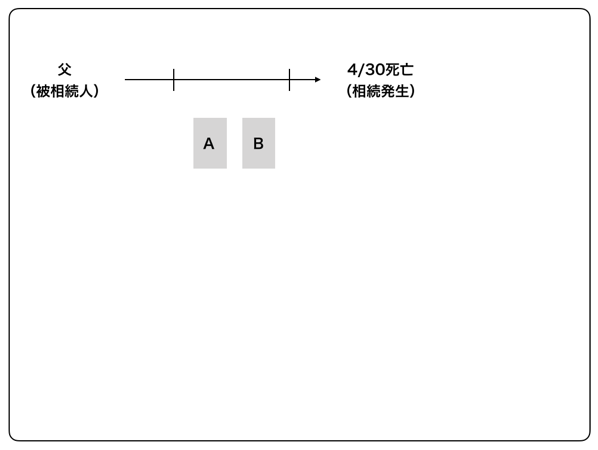

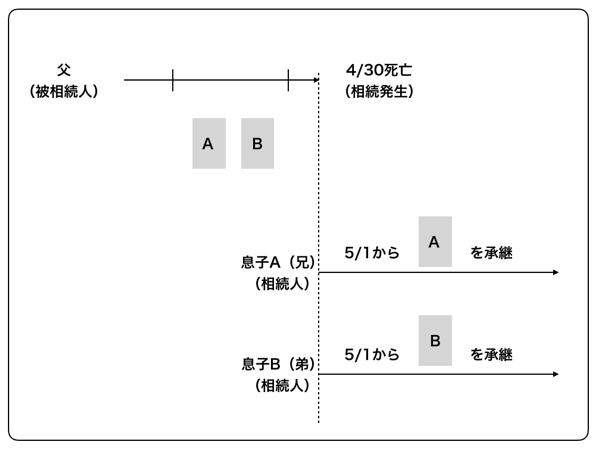

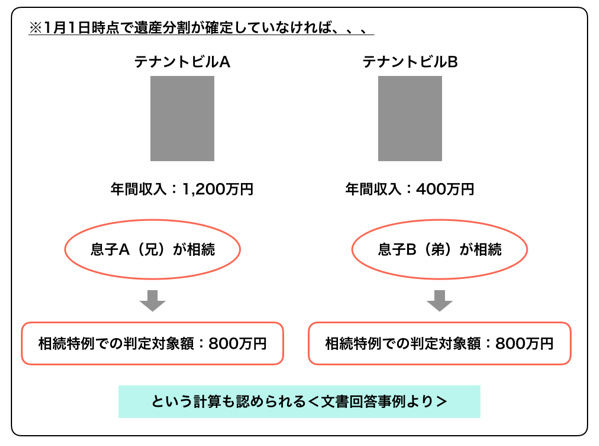

さて、ここで、テナントビルを2棟保有していた

父親が2019年4月30日に亡くなったとします。

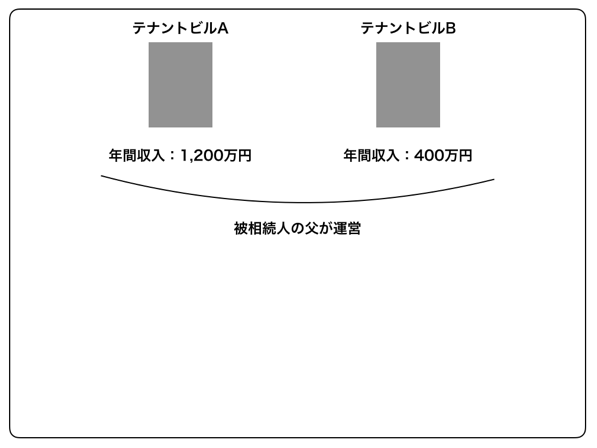

テナントビルA 年間収入1,200万円

テナントビルB 年間収入400万円

合計1,600万円です。

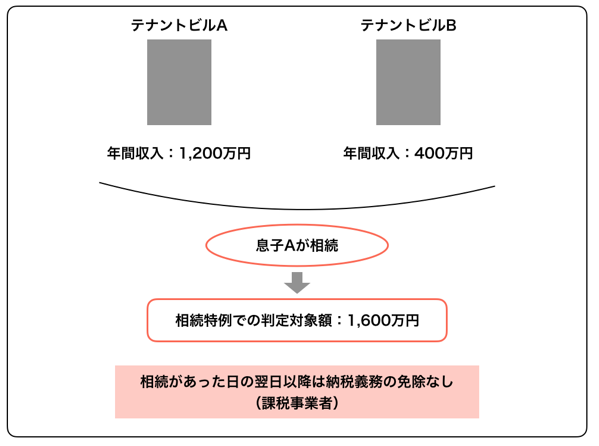

これを一人で相続(承継)したら

どうなるでしょうか?

2年前の売上が1,000万円以上となるので

相続があった年については相続翌日以降、

その翌年と翌々年については丸々一年、

納税義務が免除されないことになります。

そりゃ、元々納税義務が免除されない規模の

テナント賃貸運営を営んでいた父親の

事業を承継したのだから当然です。

ここで厄介なのが、テナントビルを

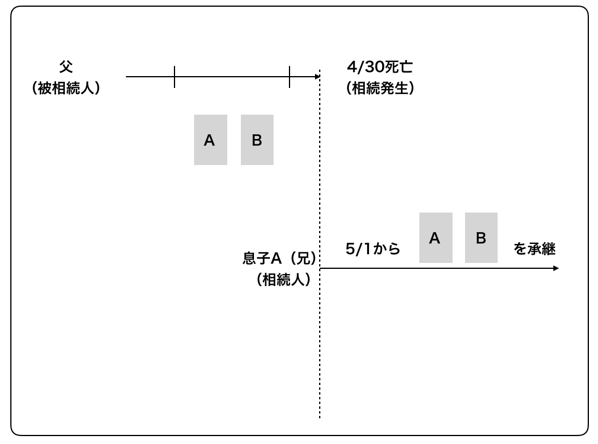

兄と弟がそれぞれ1棟ずつ承継した場合です。

兄がテナントビルAを、

弟がテナントビルBを、

承継したとします。

兄はAしか承継していませんし、

弟はBしか承継していません。

これに対して、納税義務の判定で

兄と弟両人共に父親の1,600万円を

判定材料にするのは不合理です。

そこで、事業場を分割して承継した場合の

規定があります。

消費税法第10条第3項と

消費税法施行令第21条です。

端的に表現すると

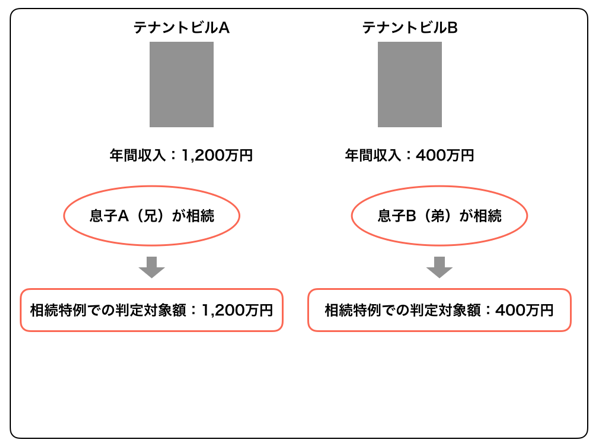

2以上の相続人が事業場ごとに承継した場合には、

その相続人が相続した事業場に係る部分の金額により

納税義務の有無を判定する

というもの。

まだまだ難解な表現ですね。

要は、

自分が引き継いだ事業に関する売上だけ

ピックアップして判定する

ということです。

これが、事業場を分割して承継した場合の取扱いです。

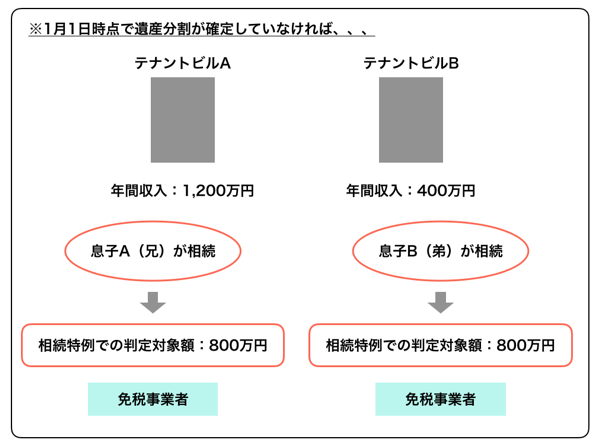

これに従うと

このように判定材料をわけて個々に判定します。

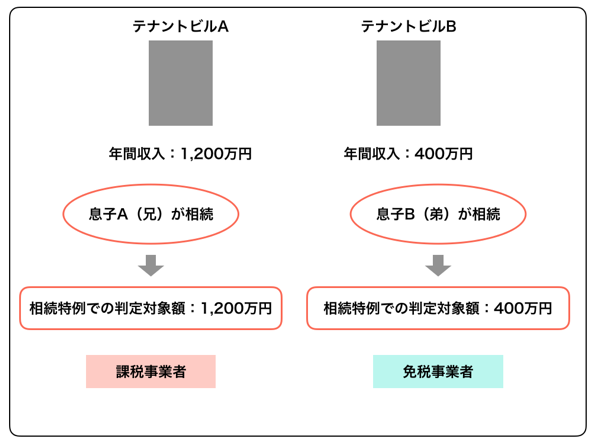

結果、このようになります。

息子A(兄)は消費税が免除されないことになり、

納付義務が発生することになりました。

文書回答事例によれば

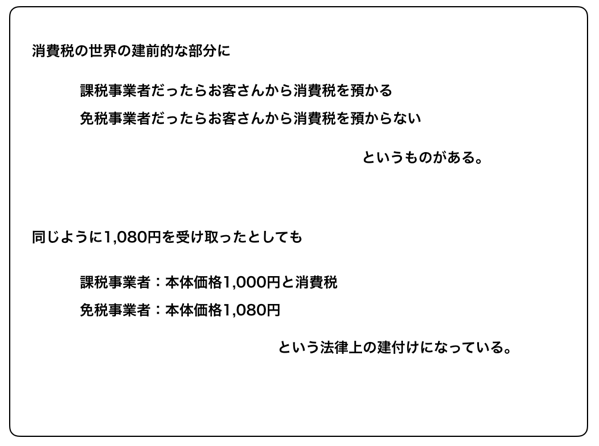

ここで、消費税の前提を確認しましょう。

消費税には本音と建て前があります。

どのような建前かというとこちら。

実際には、免税事業者であっても

お客さんからは消費税を上乗せした

代金を受け取ります。

が、それは法律上の建て付けでは

税金ではなく売上の一部です。

この前提があるために

次のような縛りが出てきます。

つまり、年初の時点でこういう疑問が

出てくる仕組みになっています。

現実社会では気にせず預かっていますが、

法律の建て付けとしてはこうなります。

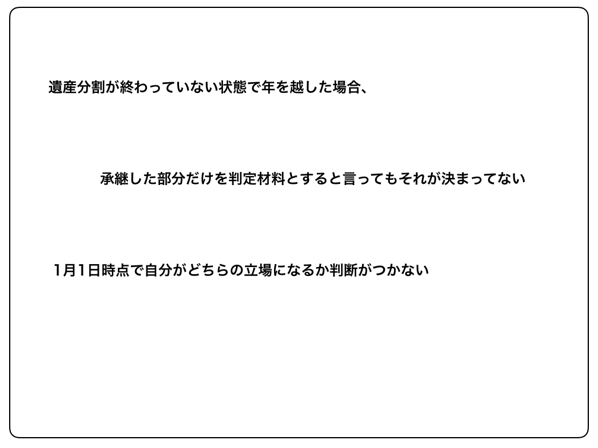

で、相続が発生して遺産分割が終わっていれば

いいのですが、終わっていない状態で年を越したら

とこんな風に困ってしまうわけです。

そこで力になってくれるのが消費税基本通達1-5-5。

2人以上の相続人がいるときは、遺産分割が実行されるまでの間は

被相続人の事業を承継する相続人は確定しない。

この場合には、各相続人が共同して被相続人の事業を承継したもの

として取り扱う。納税義務の判定材料である基準期間(2年前)の

課税売上高は、法定相続分を乗じた金額とする。

という国税庁という組織内でのお達しです。

先ほどの兄弟が相続した事例で

兄、弟、それぞれ法定相続分は

2分の1ずつだったとします。

するとどうでしょう?

弟だけでなく、兄も免税事業者になりました。

これを認めると文書で回答されていて

国税庁のHPに公表されています。

相続があった年に遺産分割協議が行われた場合における共同相続人の消費税の納税義務の判定について|国税庁

前年に相続があった場合の共同相続人の消費税の納税義務の判定について|国税庁

要は、

その分割内容に基づいて分けて納税義務を

判定しないといけない

が、

その年の納税義務の判定は法定相続分を使って

行うことができる

ということです。

さきほどの事例では、2019年4月30日に

父親が亡くなったというケースでした。

2019年中に遺産分割が完了すれば

2020年分の納税義務については

承継した部分によることになります。

が、2020年1月に遺産分割が完了すれば

2020年分の納税義務の判定は

法定相続分によることができます。

12月の下旬に分割協議がまとまったときに

それを年明けに繰り越すことで誰かの納税義務が

なくせる可能性があるということですね。

遺産分割で重視されるべきは税金の多寡では

ないというのが個人的な考えですが、

ケースによってはこの事例が

活きることもありそうです。

*************************************************************

【編集後記】

今回のネタ、数年前から講義では

こぼれ話として紹介していました。

(試験問題には発展させにくいので)

が、これがブログのネタになるとは

まったく気づいておらず・・・。

少し前に綾野ねーさんがブログで

言及されていて、

税理士も税務署員もお互いもっと勉強した方がいい( #ほんそれ)

ネタに昇華させていただきました。

ねーさんに感謝です。

【昨日の一日一新】

新大阪のとあるカフェスペース

*************************************************************

❐石田修朗税理士事務所HP

*************************************************************

石田 修朗

最新記事 by 石田 修朗 (全て見る)

- 記念日に滝に行ってきた話 - 2020-09-01

- 【写真】2020年6月の活動報告 - 2020-07-05

- 【備忘録】2020年5月の姫路城写真活動報告 - 2020-06-01