スポンサードリンク

本丸に切り込みます。

(天守閣に向かう忍者の後ろ姿を捉えた一枚)

目次

現行消費税の問題点

前々回の記事の末尾に掲げた

現行(将来の)消費税の問題点は

以下のとおりです。

①納税者が負担した消費税が国に納められていない

②“非課税”によって支払った消費税が控除できない

③「インボイス方式」の導入

④軽減税率適用による現場の混乱

⑤金の売買が課税取引

このうち、④〜⑤の2つの解決策は

前回のブログで記事にしました。

今日はいよいよ本丸に切り込みます。

③インボイス方式の是非

導入時期とその仕組み

「インボイス方式」は2023年10月から

導入が予定されています。

正しくは「適格請求書等保存方式」ですが

ここでは「インボイス方式」と呼んでいきます。

さて、この方式はどういったものかを

理解するためには、こちらの記事にあげた

「多段階累積控除」という仕組みを

おさらいする必要があります。

<関連記事>

【消費税への提言】〜その1〜 消費税の仕組みと現行制度の問題点

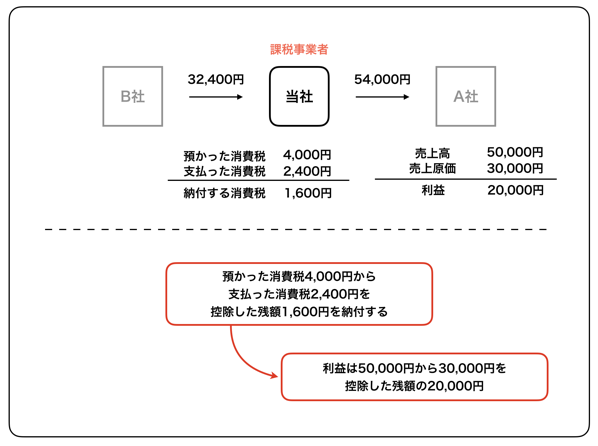

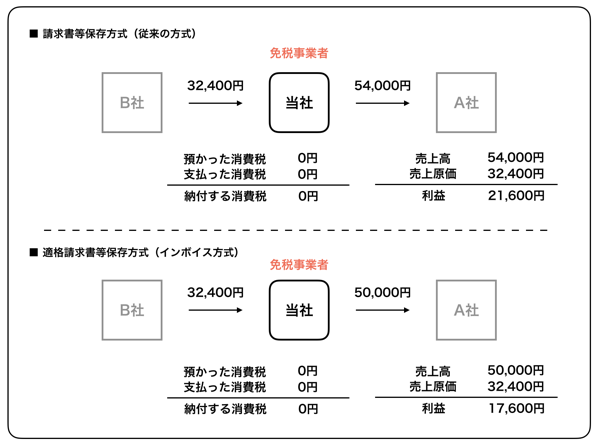

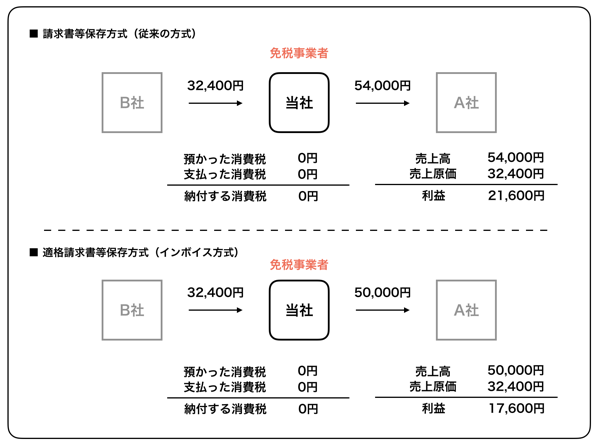

消費税の納税額を計算する基本的な構造は

“預かった消費税”から“支払った消費税”を

控除する、というものです。

この残額を事業者は国に納付します。

これが正しい姿です。

しかし、ここで一つ問題点があります。

それは『小規模事業者の納税義務の免除』

という恩恵措置です。

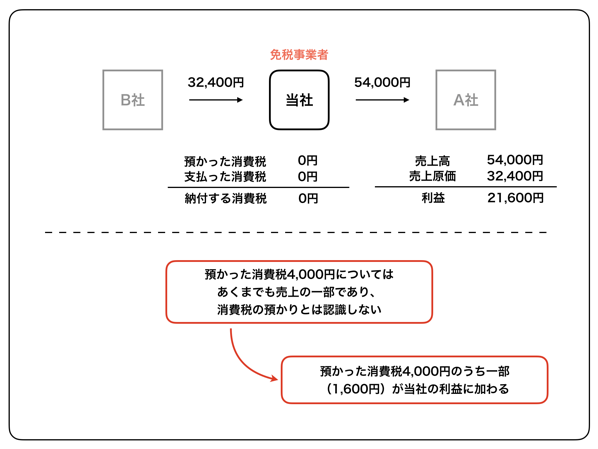

売上規模(通常は2年前の売上で判定)が

1,000万円以下の事業者については

たとえお客さんから預かった消費税が

あったとしてもその全額を売上と認識し、

消費税を納める義務が免除されます。

その結果、お客さんから預かった消費税(の一部)が

事業者に取り込まれ、利益の要因となります。

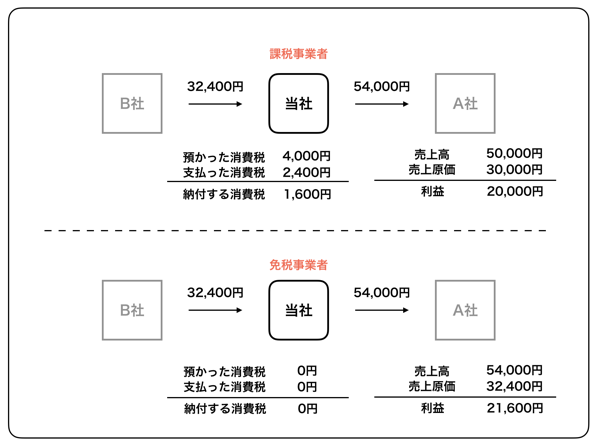

両者を並べて比べると

このようになります。

なぜこのような制度が設けられたのか?

零細事業者の消費税事務負担への配慮

(とおそらくは税務署側の都合)です。

小規模事業者から徴収しても

その金額が微々たるものであると

予想されるとともに、

すべての事業者が申告してくると

税務署の書類保管コストが

膨大になるという問題が

設定当時にはあったと予想されます。

が、今は電子申告が主流となり、

書類保管コストは削減可能です。

そして、小規模事業者がお客さんから

預かった消費税をポッケナイナイする

ことへの批判も強まっています。

そこで導入されるのが

「インボイス方式」です。

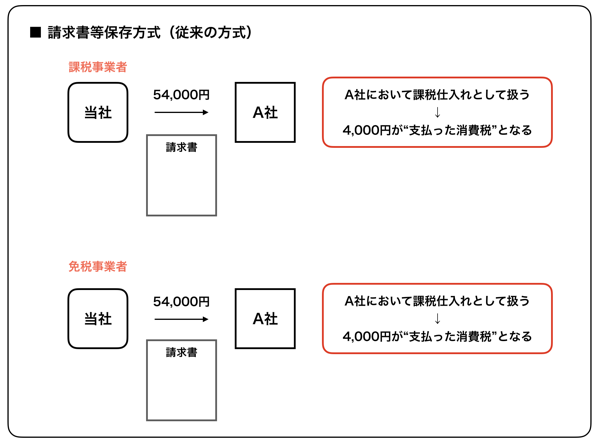

従来の「請求書等保存方式」では

相手方に関係なく、その取引に着目して

消費税が上乗せされるべき取引であれば

相手方の請求書の記述に関係なく

その対価には消費税が含まれているものとして

“支払った消費税”を算定して、控除します。

相手方がその消費税を国に納めるかどうかは

仕入側にとっては関係のないことでした。

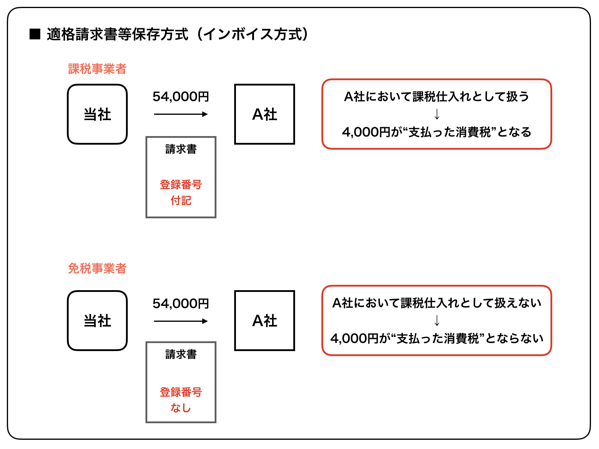

しかし、「インボイス方式」では

課税事業者として登録した相手方から

発行された“インボイス(請求書)”への

記載に基づいて“支払った消費税”の

存在が確認されることとなります。

そして、納税義務が免除される小規模事業者

(これを「免税事業者」といいます)は

このインボイスを発行できません。

インボイスには課税事業者のみに付与される

「登録番号」を記す必要があるからです。

つまり、仕入側において“支払った消費税”を

認識するための要件として、相手方での

消費税の納付が紐付けされるのです。

これが「インボイス方式」の特徴です。

インボイス導入による影響

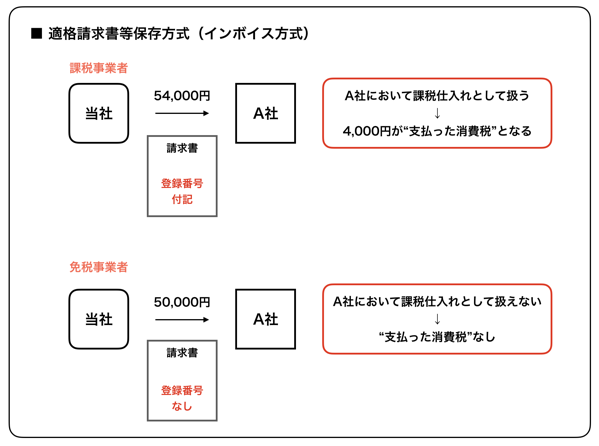

「インボイス方式」が導入されると、

「免税事業者」は相手先に対して

消費税分の上乗せができなくなり、

売上が減少することとなります。

従来の仕組みだと「免税事業者」の売上が

不当に水増しされていたともとれるので

正しく算出されるようになった、とも言えます。

しかし、正当化されたのを通り越して

「免税事業者」いじめとなる要素があります。

それは「免税事業者」は“支払った消費税”を

納税額の圧縮に使えないという特性からです。

従来の方式の場合には利益がカサアゲされましたが

インボイス方式によると仕入の際に支払った消費税の

負担だけが残る分、利益が圧縮されてしまいます。

結果、キャッシュもそれだけ多く減ることになります。

結果、「免税事業者」という立場は

不利益を被ることとなるので、

多くの事業者が「課税事業者」を

選択することが予想されます。

国税の狙いもここにあるはずです。

インボイス方式の問題点

従来の方式であれば、相手が誰かを問わず

その取引内容だけで“支払った消費税”を

認識していました。

が、この「インボイス方式」が導入されると

事業者はデータ入力(仕訳)をする際に

「どういった取引内容か」だけでなく

「相手は課税事業者かどうか」を

考慮して“支払った消費税”を

認識する必要が出てきます。

これは、会社の経理業務に

大きな負荷をかけることになります。

また、“インボイス”は購入者側にとっては

“支払った消費税”を担保するものであり、

納税額を圧縮するためのものですので、

言い換えれば、“金券”です。

これが偽造されるリスクもはらんでいます。

「インボイス方式」導入よりも・・・

そして、そもそも論として

「インボイス方式」を導入する狙いは

『免税事業者』の益税問題、

ここにメスを入れたいのでしょう。

だったら、いっそのこと

免税事業者制度を撤廃すればいい、

それがわたしの提案です。

どっちみち、「インボイス方式」が

導入されれば、免税事業者の多くは

課税事業者を選択せざるをえません。

売上時に消費税を上乗せできないことは

仕入時に負担した消費税をカバーできない

ことを意味します。

先ほどのこの話です。

ということで、③だけでなく

①も視野に入れた対策案として

『免税事業者制度の撤廃』を

掲げていきます。

免税事業者制度撤廃の是非

こんなことを掲げると

「小規模事業者の事務負担はどうなる?」といった

お叱りを受けることもしばしばあります。

が、そもそも現行制度では

青色申告だけでなく白色申告であっても

原則帳簿作成が義務づけられています。

そして、消費税には『簡易課税制度』があって

中小事業者においては売上データを整理するだけで

簡単に納税額を計算できる簡便法があるんです。

お客さんから預かった税金ですので、

正しく納めることが大原則なんです。

ですので、『納税義務を免除』なんていう

大なたを振るわずに、「事務負担が大変なら

間便法で計算してくださいね」というだけで

十分に配慮がされています。

これ以上の配慮をする必要はありません。

そうすれば、『納税義務の免除の特例』

つまり、「免除する話はなしです」という

あまたの規定の存在が不要になります。

つまり、消費税という税金の仕組みが

シンプルになります。

最後に

税の本質という点でも、

「免税事業者制度の撤廃」は

意味のあるものだと思います。

ただ、「免税」を「なくす」という

英断を現在の政治家にできるとは

思えませんけどね。

クレジットカードのポイントだの

手数料下げろだのと、批判をかわすのに

必至になっている姿をみていると。

だったら9%で軽減税率も特別な手当も

いっさいなし、の方が100倍マシです。

*************************************************************

【編集後記】

「インボイス方式」についての

図解がまにあわず、土曜日の

投稿となってしまいました。

【昨日の一日一新】

キングダム52

【今朝の登山トレーニング】

テニス朝練(2時間)

*************************************************************

❐石田修朗税理士事務所HP

*************************************************************

石田 修朗

最新記事 by 石田 修朗 (全て見る)

- 記念日に滝に行ってきた話 - 2020-09-01

- 【写真】2020年6月の活動報告 - 2020-07-05

- 【備忘録】2020年5月の姫路城写真活動報告 - 2020-06-01